股市巴菲特年化收益只有20%,为什么散户股民动不动就想翻倍?

投资教育不到位,风险认识不到位,投资过晚,投机风气浓郁,是什么原因造成的?散户是有原因,我认为更重要的是对投资的不重视,没有完善的得投资教育体系。

巴菲特的第一笔投资是在小学也就是11岁。如今81岁,投资了70年。

而我过接触投资比较早的也在大学之后也就是22-30岁,晚一些的50岁也没有投资理念。取一个平均数35岁,晚不晚?

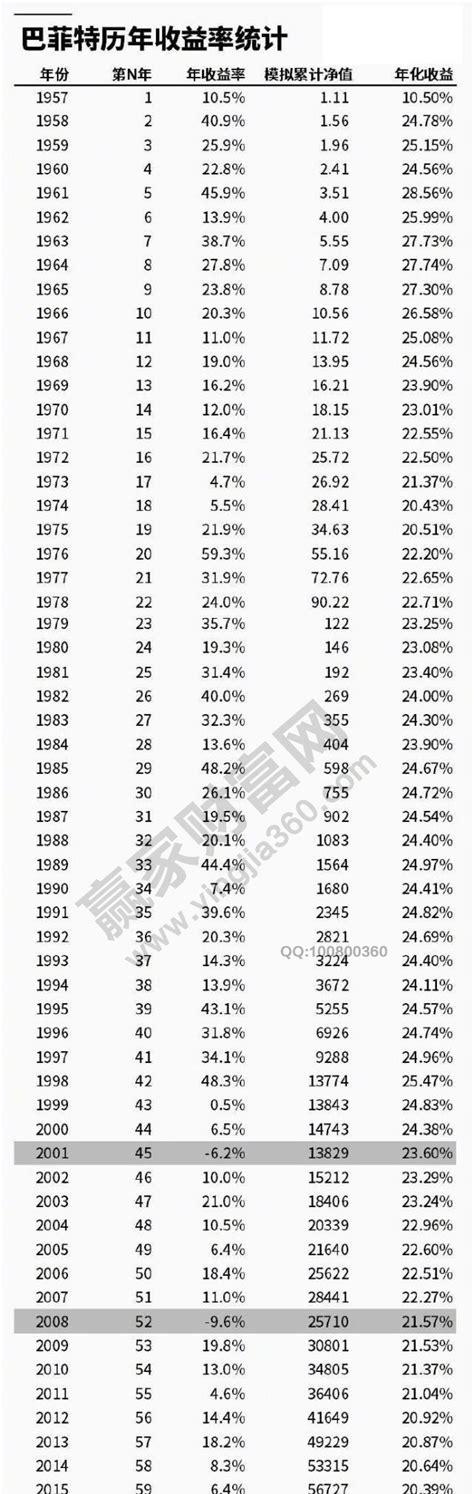

看起来也没什么大不了的嘛不就是20多年。但是就算用20%复利计算,差距接近80倍。

同样10万,35岁,巴菲特的收益率计算他将近800万资金,而我们大部分人还是10万。

很多人要说了11岁谁有10万啊,当然这只是举例,但是倍数始终是那样大的差距。

计算差距的目的,是要让大家看到,这样的差距其实不是一代人的差距,而是几代甚至很多代的差距,而这种差距还不做弥补,只会被越拉越大。

而散户其实也是看到了差距,心态难免过于急切,而急切的结果就是追求高额的回报。

这并不是我给散户找借口,试想40岁左右再开始学习投资,还能投资多少年?不急切才是不正常的。

引导不正面,所有的财经媒体,所有的报道,无不围绕大牛股,暴涨,翻倍,连续涨停等字眼来做文章。试问多少散户参与其中大幅获利?绝大部分散户底部被洗出去,正是因为这些报道又高位接盘,损失惨重。

券商为了收取佣金,这样宣传可以理解。主力为了有人接盘宣传无可厚非。而你们这些财经媒体人这样做摸着自己的良心,就不痛呢?

多少散户在一次次宣传中投入股市?多少人在高位站岗?甚至多少人付出血的代价,真的应该深入思考。

而这些一无所有的小绵羊闯入羊群,后果可想而知。

大宝经常说这是一个专业度极强的市场,就算普通散户不要求很专业,但是最基本的风险意识得有,最基本的自保能力要有。

本来开始投资的年龄就大,在花自己半辈子的积蓄,十年左右的时间来交学费,到不亏,再到盈利。这样的过程之后,又还剩下多少时间来获利?来积累?

而你35岁之前已经落后了近80倍,再花10年来学习,这个差距就来到了将近500倍?你还怎样去做追高?别人1万变成500万,就算你10万,多少年能做到500万?难不难?难于上青天。

缺乏投资教育,大宝常说,投资教育要趁早,就是这个原因。

越早越有优势,你只要够早,那么1万最后比别人10万乃至100万享受的投资回报更大,更惊人。

很多人40岁,50岁甚至60岁开始学习投资,晚不晚?不晚,你能学习就能带动孩子,孙子学习。

现在我们投资学习落后的不止一代人,那么就应该从现在开始学习,一代一代的积累,而不是我不学习,儿子,孙子也不学习,一代人积累30年,3代人积累90年。10万20%复利就是1.3万亿。而你10万花了就没有了。就是这样简单。就算达不到20%,达到10%,也是5.3亿。

也许几十年后几个亿不算有钱,但你的后代也肯定不是穷人。

为什么非得急切的去追求短期翻倍,几倍的虚无缥缈。你追求翻倍,那么承受的风险也是下跌一半以上。一旦亏损一半,就要花更多的时间去回本,其实算下来根本比不上10%的低风险来的实际。

多少散户为了高回报追涨杀跌,损失大半本金,多少散户为了抓一个10%损失20%甚至更多。

而那些每年旱涝保收,吃吃高红利,打打新股,牛市大幅收割的人的,轻松惬意。

曾经有一个头条的朋友对大宝说,一个人无法赚到自己认知以为的钱,那么你对股市到底认知有多少?是否还是停留在价格买卖?只有上涨才能赚钱?如果还是这样,长久下来你成功的概率不会超过万分之一。能赚钱也能亏更多的钱。

大宝做理财问答的初衷就是给很多人带去一个较完善的理财逻辑,理财方法。不管是长线,中线,短线,都能赚钱,也能亏大钱。不管股票还是其他的投资,一定要以投资为目的,一旦涉及到投机基本,绝大部分人都是亏。

大宝在此呼吁:

1,大领导们请给予散户们更多的投资引导,也给真正投资的人很多的赚钱效应。政策还得你们来出。不晚伤了投资者的心。

2,券商不能光考虑佣金,投资者教育,投资者的资产配置,投资者的风险意识,不要为了钱引导短线投资,短线的确赚钱快,亏钱也快。希望券商心里还是要有点数。

3,公募基金,你们这样出不来一直往上拉,出不来了,虚假的净值,就不怕其他基金跑的快,出现回购潮?哪次不是这样崩盘?心里有没有数?

4,散户朋友们,多学习,多总结,只有自己靠得住,投资还得靠自己,抛弃投机,少量投机都是可以的,自己要对自己的钱负责。

5,一代的投资经验,传给下一代,一代会比一代强,我相信几代人之后,还有人看到大宝现在的问答,告诉大宝,你的问答呼吁全部都实现了,现在小学就有了理财的课程。这样大宝得多开心。相当于王师北定中原日,家祭无忘告乃翁。

每天问答不见不散有股票,基金,存款,资产配置问题的下面留言,股票看支撑,压力,趋势,基本面,技术面,长线,中线,短线是否安全等问题,我会一一回答。我没看到的麻烦多问一次。

看完记得点赞,转发,分享,收藏让我记住你,嘿嘿。

巴菲特是股神,为什么平均年化收益率也只是21%呢?

这个问题我貌似已经回答过类似的了,我这里再纠正一下,巴菲特并不是像大家所认知的那样是炒股的能手,也不是所谓的股神,他自己也从来没有把自己当成股神。他的平均年化收益率之所以为21%,并不是由炒股得来。我看到一些人一本正经说什么复利增值,说什么炒股百发百中的话,我就有些想笑。没办法,毕竟在很多人眼里,巴菲特就是靠炒股成为股神的,股神年化都不过21%,你说自己年化超过这个数,难道你比股神还厉害?接下来他们就要一五一十的开始抨击你了。实际上是不是这样呢?当然不是,你把年化21%的来源想的太简单了!

我们以前说过,巴菲特是一个保险家,而非纯粹的股票投资者。事实上一个在投资上获得成绩的,其盈利绝非来自于股市,也可能来自债市,也可能来自于其他衍生品和一些固定收益的投资。单纯的去说股票交易并不具有实际的意义。

巴菲特的伯克希尔·哈撒韦公司本身就是个保险控股集团。其动用保险公司的浮存金去进行证券投资和企业收购(如果不明白可以去查),这种资金是没有成本的,再加上他动用了一定程度的杠杆,将收益进行了扩大化,单从这一方面巴菲特就比他的同行占据先天的优势。在具体投资上,巴菲特会做一些投资组合的构建,设想各种经济情况和不利环境,来检验自己的投资组合,并做好各种应对方案。关于投资组合,如果熟悉巴菲特的应该知道,这些组合并不是纯粹的股票,还包括债券、期权、固定收益投资和可转债。单纯从投资角度上来说,巴菲特并不是在做炒股的生意,而是在做企业并购,玩公司的投资。

举个巴菲特玩公司的例子吧!以前也有说过。2008年次贷危机的时候,很多人看到巴菲特买入高盛、通用电气和瑞士再保险。但股市并不买巴菲特的账,价格依旧下跌,股价纷纷腰斩。因此,巴菲特不得不再抛出来那句“别人恐惧时我贪婪”的话来向他的股东们解释。但大家知道巴菲特买的是什么吗?这可不是普通的股票,他买的是优先股,熟悉股票的对优先股这个词应该不陌生。在公司分配盈利时,拥有优先股的股东比持有普通股票的股东分配在先,而且享受固定数额的股息,即便在公司解散破产时,优先股在普通股之前分配。优先股一般不进入二级市场上市流通,也无权干涉企业经营,不具有表决权,无论高盛、通用电器的普通股股价怎样下跌(股价涨跌不影响他的收益,你还能说巴菲特是玩股票的吗?),巴菲特都照样能获得稳定而丰厚的收益,除非高盛和通用电气破产(这几乎是不可能的)。即便是高盛和通用电气真的破产,作为优先股股东,巴菲特也能在优先于普通股东分取剩余资产。

那么巴菲特开出的条件是什么呢?第一、永续优先股 ;第二、三年后可赎回 ;第三、获得高比例现金分红 ;第四、低价的认购看涨的优先股权;第五、高盛的最高四名主管在巴菲特没有卖掉持股之前,不得卖掉自己所持有的高盛股票。他们必须将手中90%股票持有至2011年10月1日,或者巴菲特将所入股票变现时,才能够出售。

这是一种保底保利的非常划算的买卖,而且还不止如此。根据协议,巴菲特购买的高盛优先股规定每年支付10%的固定股息,折合为每年5亿美元;另外,在赎回时,高盛要额外支付10%的溢价,就是5亿美元。看明白了没有,这部分收益是固定的。而在赎回之后,巴菲特获得高盛的期权,可以在2013年10月1日之前以115美元/股购买4350万股高盛股票。按照2011年4月18日(高盛当天正式从巴菲特旗下公司伯克希尔手中赎回所有优先股,除股息之外,高盛向巴菲特一次性支付55亿美元)高盛收盘价154美元/股计算,如果巴菲特在当天就行使这些期权,他可稳赚约16.5亿美元,加上股息和溢价,巴菲特两年半的投资回报大约为34亿美元,投资回报率68%。而同一时期,道琼斯指数回报率约为10.1%,标准普尔500强指数回报率则只有7.7%。那么如果4350万全部行使权利转为正股,巴菲特将成为高盛的最大股东,不过,高盛与巴菲特公司最终签订了换购协议,巴菲特放弃了行权,但仍是高盛的第二大股东。

所以不要再纯粹说巴菲特是炒股的能手了。大手笔玩资本,不是像我们所想的那样一买一卖就完事了。巴菲特用自己大量的现金强迫产业资本屈服于自己的金融资本,用产业资本在经济危机时无法抗拒的生存权来达到对企业的强迫性控制力。资本家都是冷血的,而优先股的买卖都是非常划算的低风险高利润的大生意,可这种大生意可不是一般人能涉足的。