(报告出品方/作者:中国银河证券,王婷)

一、双碳驱动非金属新材料应用推广加速

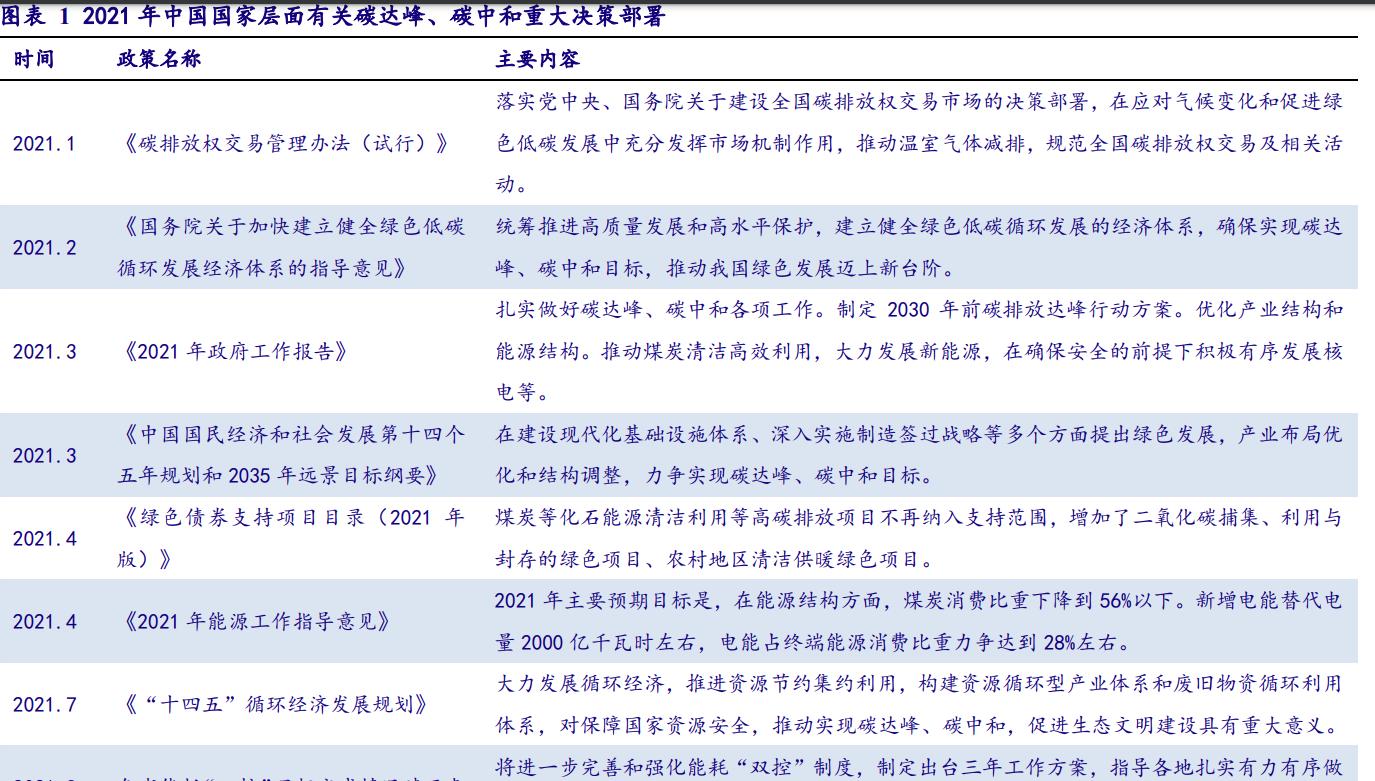

(一)“双碳”政策持续推进

“双碳”目标的完成对我国具有经济意义、政治意义。随着工业化和城镇化进程推进,目 前我国碳排放总量大,且目前仍呈上升趋势。我国既要保障经济增长,又要实现规定时间内的 “碳达峰、碳中和”任务,面临着严峻挑战。重压之下有助于我国从“高增长”向“高质量” 的经济发展模式转变,而积极参与全球碳排放治理体系对提升国际话语权意义重大。

2021 年 8 月,发改委印发《2021 年上半年各地区能耗双控目标完成情况晴雨表》。能耗强 度降低方面,青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏 9 个省(区)上半年 能耗强度不降反升,为一级预警;浙江、河南、甘肃、四川、安徽、贵州、山西、黑龙江、辽 宁、江西 10 个省上半年能耗强度降低率未达到进度要求,为二级预警。根据通知要求,对能 耗强度不降反升的地区,2021 年暂停“两高”项目节能审查,同时要求各地确保完成全年能耗 双控目标特别是能耗强度降低目标任务。通知下发之后,广西、广东、江苏、云南等地积极行 动,针对下半年能耗问题提出针对性举措。

(二)从“能耗双控”到“碳减排双控”

2021 年 10 月,国务院印发《2030 年前碳达峰行动方案》,该方案聚焦 2030 年前碳达峰 目标,对推进碳达峰工作作出总体部署。涉及到建材行业碳达峰的指导意见包括:加强产能 置换监管,加快低效产能退出,严禁新增水泥熟料、平板玻璃产能,引导建材行业向轻型 化、集约化、制品化转型。推动水泥错峰生产常态化,合理缩短水泥熟料装置运转时间。因 地制宜利用风能、太阳能等可再生能源,逐步提高电力、天然气应用比重。鼓励建材企业使 用粉煤灰、工业废渣、尾矿渣等作为原料或水泥混合材。加快推进绿色建材产品认证和应用 推广,加强新型胶凝材料、低碳混凝土、木竹建材等低碳建材产品研发应用。推广节能技术 设备,开展能源管理体系建设,实现节能增效。

2021 年 12 月,中央经济工作会议提出,要正确认识和把握碳达峰碳中和。一方面强调 碳达峰碳中和不能毕其功于一役,传统能源逐步退出要建立在新能源安全可靠的替代基础 上。对前期“运动式减碳”有所纠偏。另一方面强调要科学考核,新增可再生能源和原料用 能不纳入能源消费总量控制,逐步实现从“能耗双控”到“碳减排双控”的转变。考核方式 的转变,对于新能源建设有望起到极大促进作用。

非金属材料作为工业发展中的重要材料,一般具有密度小质量轻、耐压强度高、硬度 大、耐高温、耐腐蚀等特点。在碳达峰碳中和背景下,非金属材料如高性能纤维材料、特种 玻璃材料、新型建筑材料被应用于节能减碳、新能源相关领域。随着碳中和各项政策的推 进,非金属材料的应用推广也有望加速。

二、高性能纤维材料:需求向好

(一)玻纤:市场需求向好,价格高位提升利润空间

1.需求:风电及新能源汽车发展迅速,拉升玻纤市场需求

(1)国内新应用市场的崛起及海外市场的恢复拉升 2022 年玻纤市场总需求

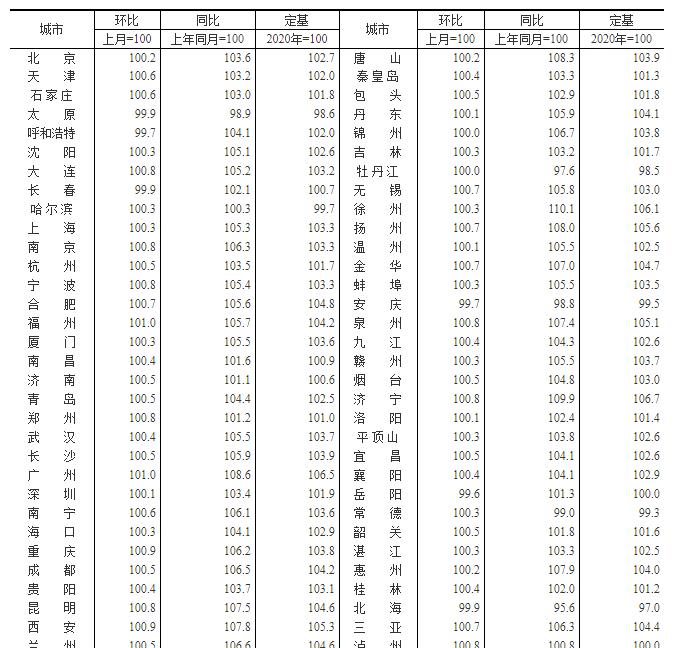

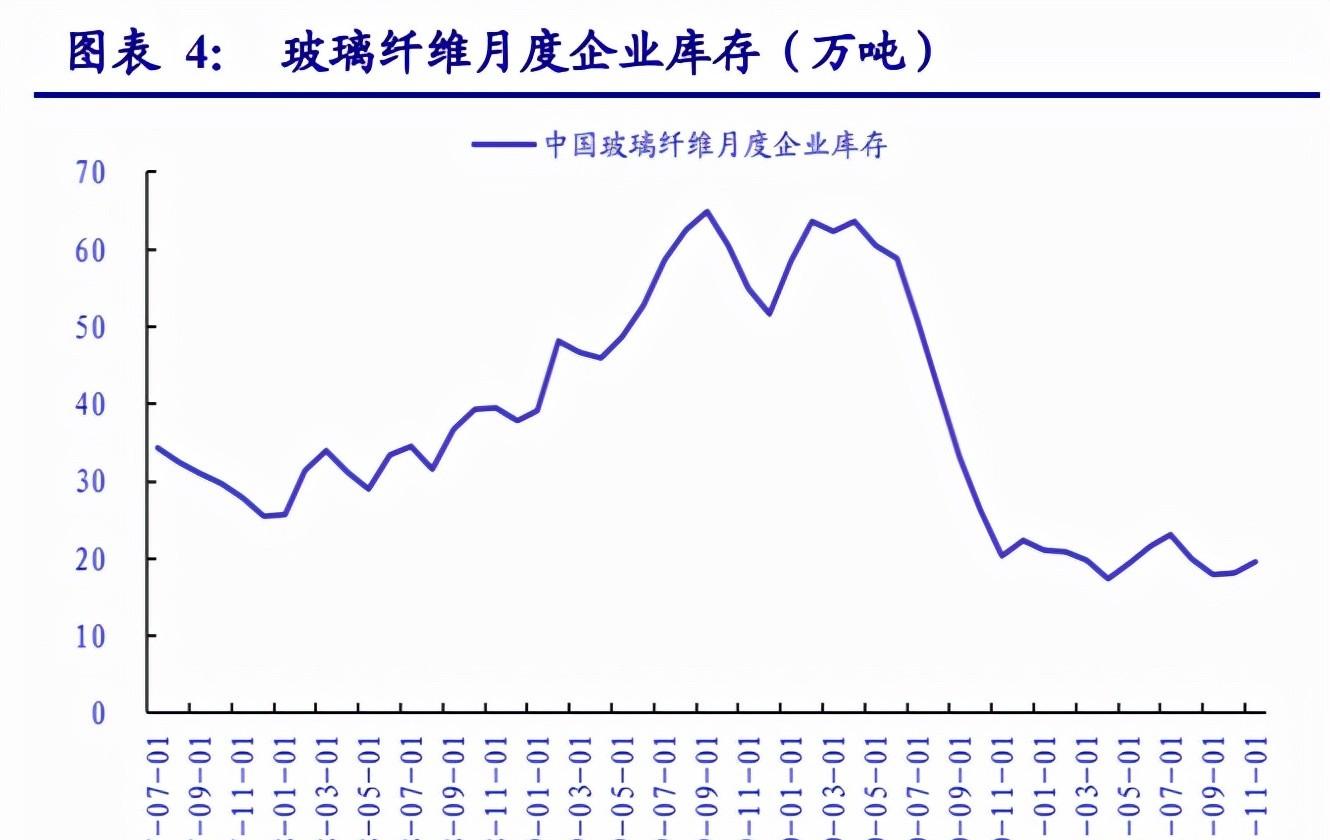

自 2020 年下半年国内疫情得到有效控制,玻璃纤维市场需求持续向好。2021 年 1-11 月 玻璃纤维需求持续增加,一方面受益于国内新应用领域的扩张,另一方面受海外疫情防控的逐 步恢复。8 月起玻璃纤维海外市场需求迅速回涨,10 月份玻璃纤维及制品月度出口量同比增长 43.6%,环比 9 月增长 10%。随着国外企业的复工及市场的复苏,预计明年玻璃纤维海外需求 将进一步增加。多种需求叠加及行业产能的缩减,使市场处于紧俏状态, 截至 2021 年 11 月, 玻璃纤维月度企业库存为 19.64 万吨,同比减少 3.87%,环比增加 8.06%,玻璃纤维库存环比 虽有增长,但仍处于历史较低水平。

玻璃纤维下游应用领域主要包含建材、电子器件、交通、工业、新能源环保等,其中部分 需求属于周期板块,如建筑建材;另一部分属于新应用板块,例如交通领域的汽车轻量化、新 能源环保领域的风电等。在玻璃纤维众多应用领域中,因风电及新能源汽车顺应国家政策和时 代发展方向,未来玻璃纤维在其领域的市场需求将保持高成长性。

近年来,我国正向绿色低碳化转型,风电、光能等新能源行业快速发展。玻璃纤维作为风 电上游原材料,主要应用于制造风电叶片及机组罩。风电产业链的高速发展将大幅拉动玻璃纤 维及其制品的市场需求。

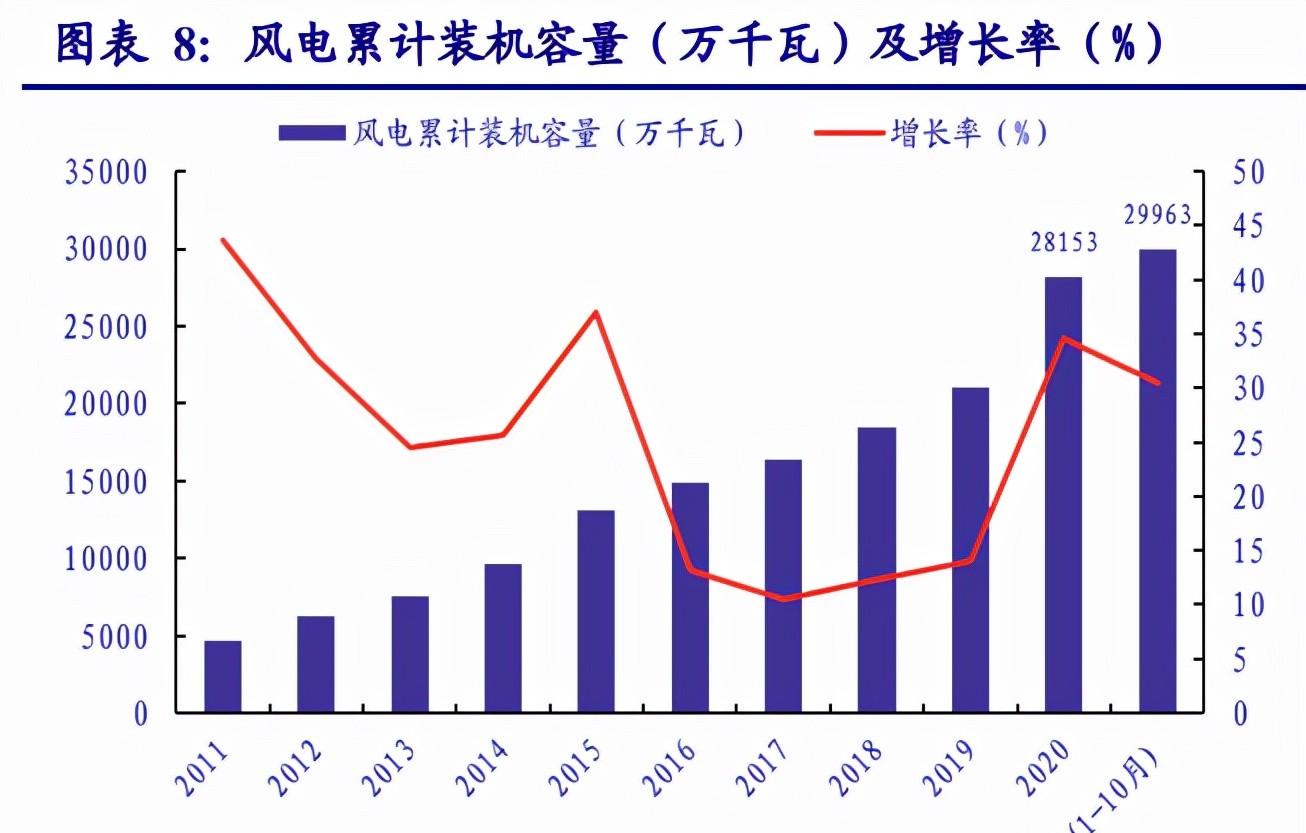

“十三五”期间,风电行业快速发展,全国风电并网装机容量年均增长 16.9%。2020 年全 国风电累计装机容量 28153 万千瓦,同比增长 34.6%,占全国全口径发电设备容量的 12.8%, 占非化石电源装机容量的 29.5%,远超过“十三五”规划目标。随着碳中和政策的推进,“十 四五”规划目标进一步提高,大力提升风电、光伏发电规模,有序发展海上风电,2025 年非化 石能源占能源消费总量比重提高到 20%左右。于此同时,我国领导人在气候雄心峰会上宣布 2030 年我国风电、太阳能发电总装机容量将达到 12 亿千瓦以上。

在 2020 年北京国际风能大 会上,400 多家风能企业代表联合发布《风能北京宣言》,提出在“十四五”期间,保证年均新 增装机 5000 万千瓦以上,2025 年后,中国风电年均新增装机容量应不低于 6000 万千瓦,2030 年至少达到 8 亿千瓦。据国家能源局数据统计,截至今年 10 月份,风电、太阳能发电总装机 量为 5.82 亿千瓦,相较于 2030 年目标有超一倍的发展空间;此外,2016-2020 年近五年年均 新增风电装机容量约 3000 万千瓦,远小于“十四五”期间的计划年均增量。经过以上数据对 比,说明风电等新能源将成为“十四五”期间重要发展领域,风电产业链有很大增长空间,预 计未来风电行业对玻璃纤维及其制品的需求量呈现增长趋势,年均新增风电纱需求量将维持 在较高水平。(报告来源:未来智库)

为了按计划完成“十四五”规划目标,国家发改委、国家能源局发布多项风电及可再生新 能源相关政策,从项目建设管理、电价、金融等不同方面及层面落实做好“十四五”规划。在 国家政策大力支持下,将推动风电新能源在“十四五”期间的高速稳步发展。玻璃纤维作为风 电装机的原材料,受益于风电产业链的扩张,在“十四五”期间风电纱需求有望维持稳步增长。

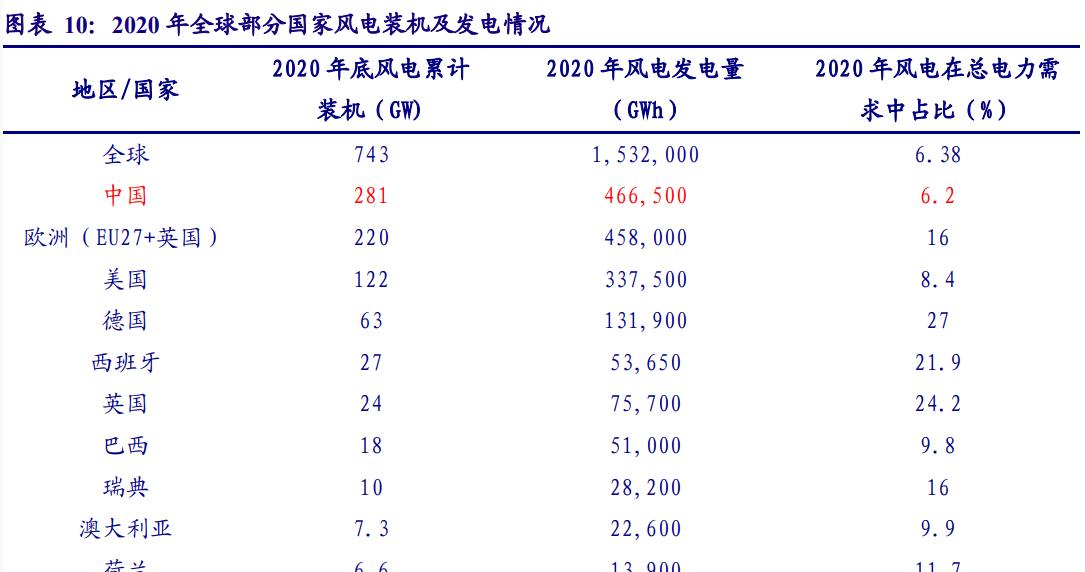

我国是风电第一大国,2020 年底我国风电累计装机量比排在第二名的美国多 130.3%,无 论是风电装机量还是风电发电量,均处于世界首位,风能资源处于世界领先水平。但是根据 2020 年风电在总电力需求中占比数据来看,我国风电仅占 6.2%,远落后于其他发达国家,甚 至略低于全球平均水平,说明我国风电还未被普遍应用。其中主要原因是因为 2020 年以前风 电、太阳能发电等新能源发电成本较高,风电电价高于传统燃煤发电,故更多选择传统火电。

但随着国家对新能源上网电价政策的颁布,自 2021 年 8 月 1 日起,新备案陆上风电项目实行 平价上网,21 年新建项目上网电价按当地燃煤发电基准价执行。这意味着自 2021 年起,风电 与火电价格差距将逐渐缩小。于此同时,在能耗双控、节能减排背景下,淘汰煤炭落后产能压 缩了煤炭供应,今年煤炭供需紧张造成煤价创历史新高。虽在国家政策调控下煤价自今年 10 月底开始回落,但目前动力煤现货价格呈止跌迹象,煤价仍处于历史较高水平。煤价提升拉高 了传统燃煤发电成本,进一步缩小了与风电成本的差距。预计未来风电需求及使用量将大幅提 升,风电行业有较大发展空间。受益于风电产业链的高成长性,玻璃纤维在风电市场的应用也 将大幅提高。

根据往年风电装机容量增长趋势及“十四五”政策风力发电规划,我们预测 2022 年新增 风电装机容量约 43GW,同比增长 12.8%;风电累计装机容量约 363GW,同比增长 13.5%。预 计整个“十四五”时期年均新增风电装机容量 56GW。由此推断,预计 2022 年玻璃纤维及其 制品在风电市场需求同比增长 13%左右。

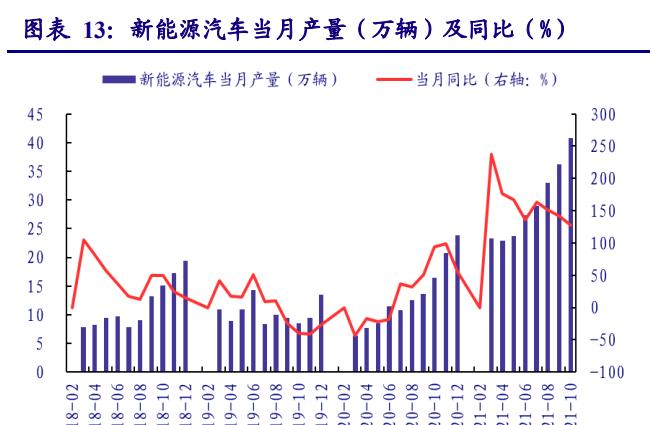

(3)新能源汽车:汽车轻量化为玻璃纤维带来巨大市场需求 在提倡节能减排、低碳绿色出行的背景下,新能源和轻量化成为汽车行业重要发展方向。 汽车轻量化是指在保证汽车强度和安全性能的前提下,尽可能地降低汽车的整备质量,从而提 高汽车的动力性,减少燃料消耗,减低排气污染。随着汽车轻量化的发展,尤其新能源车对轻 量化节能降耗的迫切需求,将有力拉动玻纤轻量化材料的需求。

根据国家统计局数据统计,2021 年 1-10 月新能源汽车累计产量为 270.1 万辆,同比增加 164%,较 1-9 月增加 18.41%;10 月当月产量为 40.8 万辆,同比增加 127.9%。受益于国家对 新能源车的大力支持,近年来新能源汽车产量快速增长,销量也大幅提升。根据《新能源汽车 产业发展规划》要求,至 2025 年我国新能源新车销量占总销量的占比应达到 20%。我国新能 源汽车正处于加速发展阶段,新能源汽车轻量化更是处于发展初期,预计未来新能源汽车市场 将为玻璃纤维行业带来巨大需求。

2.供给:预计供给增量小于需求增量,供需紧张或将延续

2021 年 1-11 月玻璃纤维月度行业产能与往年相比处于高位水平,月产能同比整体呈现正 增长,1-11 月平均月增速为 12.3%,11 月玻璃纤维月度产能为 48.89 万吨,同比增长 14.98%。

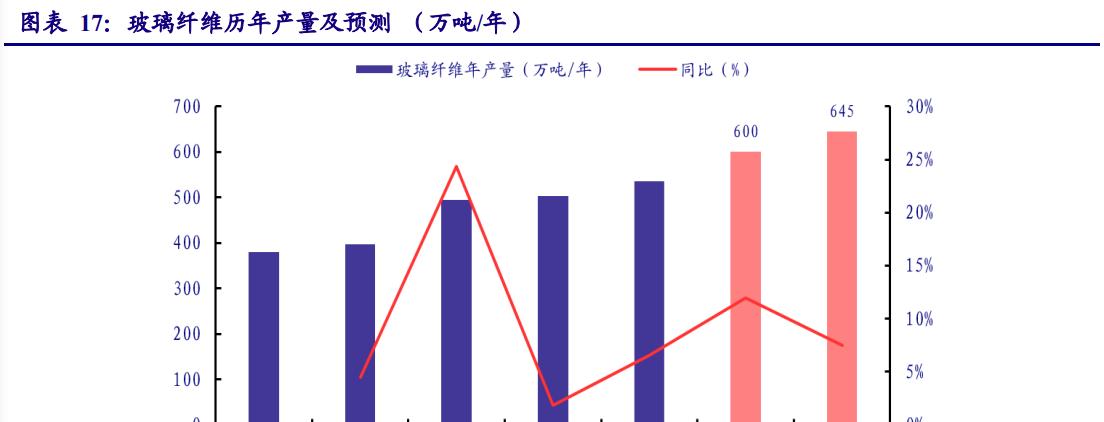

根据各企业公开信息,2021 年玻纤行业新增产能约 64 万吨,结合历年玻璃纤维年产量数 据,预计 2021 年玻纤年度产量约 600 万吨/年,同比增长 11.9%。结合各企业公开信息及卓创 资讯资料,我们预计 2022 年玻璃纤维新增产能约 45 万吨,其中包括,中国巨石 10 万吨、长 海股份 10 万吨、邢台金牛 10 万吨及重庆国际 15 万吨。中国巨石埃及生产线预计投产时间为 2022 年年底,因年底投产具有一定不确定性,明年预计新能产能暂时未包含在内。则预计 2021 年玻纤年产量约 645 万吨/年,同比增长 7.5%。

根据前面我们的分析得出,预计明年风电市场需求增长率约 13%,大于明年玻璃纤维预计 产量增长率(7.5%)。于此同时,目前风电市场需求只占玻璃纤维市场需求的 11%左右,除此 之外,玻璃纤维在建筑建材、新能源汽车、电子电器等领域有需求增量,预计 2022 年玻璃纤 维市场需求增量将大于供应增量,玻璃纤维供需紧张的格局或将延续。(报告来源:未来智库)

3.利润空间:玻纤价格高位延续,企业盈利水平有望提升

2021 年玻璃纤维市场整体呈现供不应求的局面,市场供需紧张使玻璃纤维行业大部分产 品价格居于历史高位。截至 11 月底,缠绕直接纱 2400tex 出厂价约 6250 元/吨,同比上涨 11.94%;电子纱 G75 出厂价约 16250 元/吨,同比上涨 89.5%。根据我们的预测推断,供需紧 张的格局或将延续至明年,预计 2022 年玻璃纤维市场价格继续高位,玻璃纤维企业盈利水平 有望进一步提升。

(二)陶瓷纤维:节能环保耐材市场前景广阔

1.供给:能耗双控加速落后产能淘汰,陶纤供给量走低

陶瓷纤维又名硅酸铝纤维,是一种纤维状轻质耐火材料,属于保温隔热耐火制品分类,具 有重量轻、耐高温、低热导、容重小、热稳定性好及耐机械振动等性能,广泛应用于石化、冶 金、有色、建材、电力、机械等行业的工业窑炉的耐火保温、管道保温、绝热密封、辐射隔热 等领域。随着陶瓷纤维生产技术的提高、产品种类的增加及应用领域的开拓,除了以上传统应 用领域以外,陶瓷纤维及其制品也在船舶、环保除尘、光热、轨道交通等新领域实现了推广和 应用。

目前我国有耐火材料及其制品相关的企业近 2000 家,不过规模以上企业数量较少,行业 产能集中度低。全国陶瓷纤维生产企业约有 200 余家,其中多是小规模企业,企业装备水平参 差不齐,低端产品产能较多。

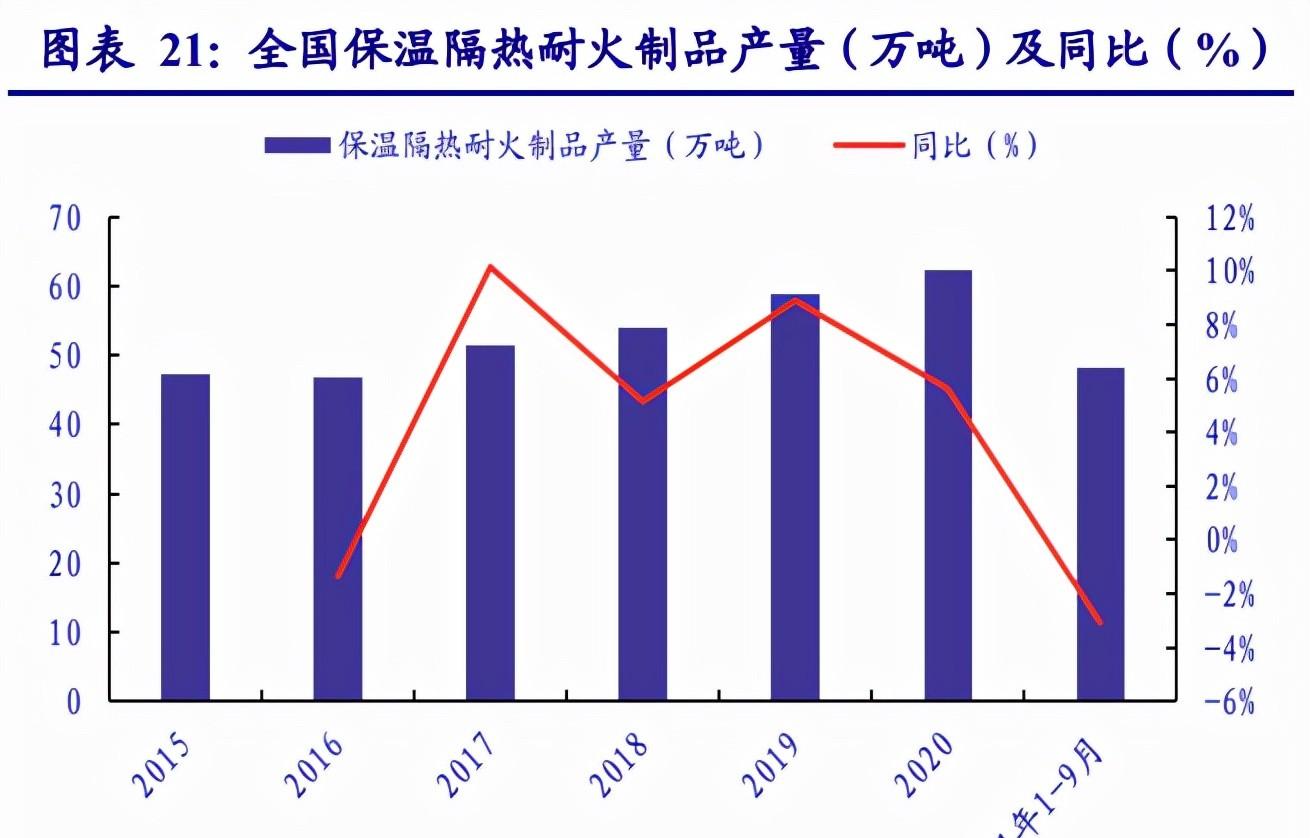

2020 年全国耐火材料产量达到 2478 万吨,同比增长 1.94%,其中保温隔热耐火制品产量 62.21 万吨,同比增长 5.62%。2021 年 1-9 月全国耐火材料产量为 2003.75 万吨,同比增长 7.83%,其中保温隔热耐火制品产量为 48.09 万吨,同比减少 3.09%。近年来,我国保温隔热耐 火制品产量同比呈下降趋势,主要是因为受能耗双控、节能环保政策的影响,产能、技术落后 的小规模企业被淘汰,导致全国产量下滑。2021 年因煤价高位、电力供应紧张的原因,多数 企业生产受限,被迫停产造成今年保温隔热耐火材料供应量大幅走低。

随着煤价相关政策的落地,煤炭价格回落,电力供应恢复,企业陆续复产。短期来看,预 计后续陶瓷纤维行业供给端紧缺的情况将有所改善。长期来看,在“碳达峰、碳中和”政策大 背景下,落后产能淘汰出清的形式不变,陶瓷纤维行业供应量仍将维持在较低水平。与此同时, 随着小规模企业的逐步淘汰,陶瓷纤维行业集中度将不断提升,有利于行业龙头企业市占率的 提高。

2.需求:传统市场及下游新应用领域并存,陶瓷纤维市场需求增长潜力大

在陶瓷纤维传统下游应用领域中,大部分行业属于重工行业及高能耗行业,受能耗双控、节能减排政策的影响,陶瓷纤维下游行业生产受限,产量同比增速呈现下滑趋势,影响了陶瓷 纤维及其制品的市场需求。在下游应用行业中,钢铁产量减少最为明显。自今年 4 月,我国粗 钢产量快速下滑,2021 年 1-10 月粗钢累计产量为 8.77 亿吨,同比减少 0.7%;10 月单月粗钢 产量 0.72 亿吨,同比减少 23.3%。其他传统行业,例如有色金属、建材板块的水泥、玻璃等, 产量也受到影响。2021 年 1-10 月有色金属累计产量 5375.77 万吨,同比增长 7%;10 月单月 有色金属产量 525.93 万吨,同比减少 2.6%。但随着双碳政策的推进,下游行业节能减排需求 增加,陶瓷纤维作为节能减碳的重要材料之一,将逐步替代传统高耗能保温隔热材料。

随着陶瓷纤维生产技术的提高,下游新应用领域逐步开拓,目前陶瓷纤维及其制品的市场 已拓展至光热、轨道交通、环保除尘、能源输送、安防医疗等领域。例如,基于陶瓷纤维复合 材料的脱硝除尘陶瓷纤维管可用在环保除尘领域,以满足国家大气污染综合排放标准中对粉 尘、氮氧化物及硫化物的排放;陶瓷纤维作为保温材料应用在光热发电系统中,可减少热量损 失,将搜集到的太阳能尽可能多的转化为电能。下游新应用领域的拓展不仅可以扩大陶瓷纤维 及其制品的市场规模,增加需求量,还可以平缓传统下游应用行业的周期波动,保障陶瓷纤维 企业盈利能力。

3.利润空间:陶瓷纤维行业龙头企业盈利水平有望提升

成本方面,因 10 月份国家发展改革委《关于进一步深化燃煤发电上网电价市场化改革的 通知》的发布,导致电力价格上调,推动了电熔原料成本的增加,一定程度上增加了陶瓷纤维 制品的生产成本。价格方面,预计企业将通过提高陶瓷纤维及制品价格缓解生产成本压力;此 外,陶瓷纤维供给收缩叠加市场需求增加,预计陶纤及其产品价格将受市场供需偏紧影响而有 所上涨。利润方面,随着小规模 落后企业的淘汰,陶瓷纤维行业集中度逐渐向头部企业聚拢;于此同时,下游新应用领域的扩 张将不断提升市场需求,行业头部企业市场规模逐渐扩大,进一步提高企业盈利水平。

三、特种玻璃材料:国产替代正当时

(一)石英玻璃:国内厂商陆续通过国际认证

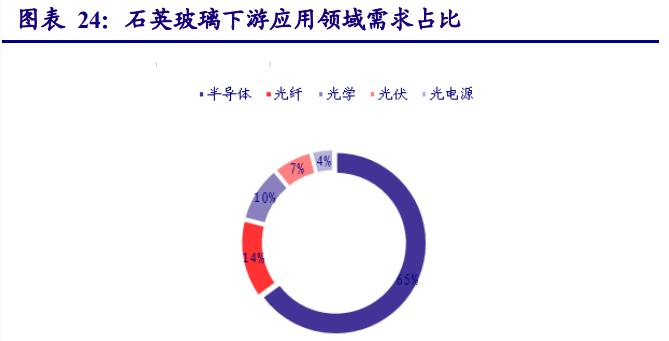

高性能石英玻璃材料是半导体、光学光源、光伏、光通讯、航空航天等领域重要基础性材 料。其中半导体是石英玻璃应用的主要领域,占整个石英玻璃市场份额约 65%。

在石英玻璃领域,国外巨头占主导地位。德国贺利氏、美国迈图、日本东曹、美国尤尼明 在全球市场份额超 60%。国内企业如菲利华(军工覆盖)、石英股份陆续获得国际半导体设备 制造商认证,具有一定技术优势。

(二)电子玻璃:国内厂商实现应用场景全覆盖

LCD 产业链中,玻璃基板毛利率最高,可达到 50%-60%。但目前全球玻璃基板主要供应商 为美国康宁(Corning)、日本旭硝子(AGC)、日本电气硝子(NEG)等,这些美日厂商占据市 场 90%左右份额,其中康宁市场份额 50%左右。目前国内厂商也在玻璃基板行业进行探索,如 彩虹集团、东旭光电、中国建材、南玻、旗滨集团等。其中南玻电子玻璃业务持续发展。2020 年,南玻高铝二代电子玻璃实现批量销售,部分性能指标达到国际先进水平。同时高铝三代产 品也在实验室研制成功,性能可对标国际品牌新一代拳头产品。目前公司电子玻璃产品已实现 从高铝三代到中铝、钠钙,高中低端各类应用场景全覆盖,形成更加稳固的市场竞争基础。

四、建筑材料:竣工强复苏,基建稳增长

(一)需求端:稳增长预期向好

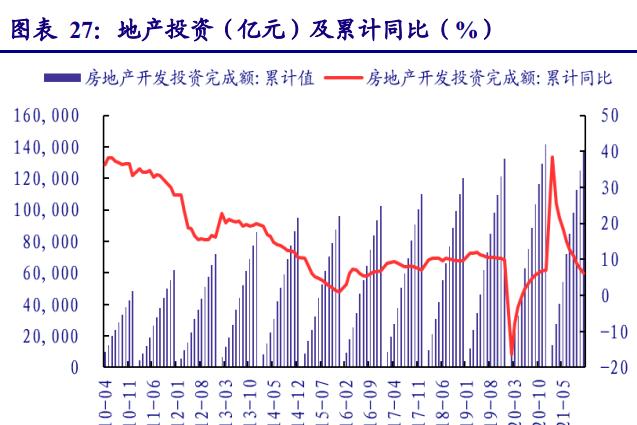

2021 年 1-11 月基础设施建设投资同比增长 0.5%,较 1-10 月份下降 0.5 个百分点。1-11 房地产开发投资同比增长 6%,较 1-10 月下降 0.8 个百分点。基建及地产投资整体呈现下行态 势。 在稳增长预期之下,国内基建、地产投资有望复苏。专项债发行提速将推动后续基建投资 及重大项目建设。保障房建设有望提振地产投资。(报告来源:未来智库)

(二)供给端:供给收缩延续

2021 年 7 月 20 日,工信部出台《水泥玻璃行业产能置换实施办法》,水泥产能置换比例 进一步提高,《办法》自 2021 年 8 月 1 日起实施。新规指出,大气污染防治重点区域水泥项目 由 1.5:1 调整至 2:1,非大气污染防治重点区域由 1.25:1 调整至 1.5:1。对产业结构调整目 录限制类的水泥产能以及跨省置换水泥项目,产能置换比例一律不低于 2:1。此次产能置换新 规的实施将进一步推动水泥行业供给侧改革,压缩行业现有产能,加快水泥供给收缩及行业落后产能的淘汰,助力行业尽快实现碳达峰。

此外,在“碳达峰、碳中和”背景下,能耗双控、节能减排对水泥生产带来巨大挑战。2021 年 8 月 12 日,国家发改委印发《2021 年上半年各地区能耗双控目标完成情况晴雨表》,其中 9 个省份上半年能耗双控强度不降反升,被标为一级预警;10 个省份上半年能耗强度降低率未 达到进度要求,被标为二级预警。此通知的发布进一步提高了全国各省份对能耗双控、节能减 排的重视。为完成节能减排任务,多省份能耗双控持续加码,加强了对“两高”项目及水泥企 业错峰停窑的管控力度。随着碳达峰目标的推进,未来对水泥等高耗能行业的管控将进一步趋 严,预计全国水泥供给量将有所缩减。

错峰限产已成为行业常态。2020 年 12 月,工信部生态环境部发布《关于进一步做好水泥 常态化错峰生产的通知》,推动全国水泥错峰生产地域和时间常态化。截至 11 月,山东、河南、 山西等多个省份已下发 2021-2022 年秋冬季错峰生产的通知。随着各省份陆续进入秋冬季错 峰生产阶段,熟料生产受限,未来水泥供应量将继续走低,预计此状态会持续至明年 3 月中下 旬左右。

(三)浮法玻璃:竣工端回暖推升行业需求

2021 年 1-11 月平板玻璃累计产量达 9.3 亿重量箱,同比增长 8.4%,增幅较 1-10 月减少 0.5 个百分点;11 月单月产量 8359 万重量箱,同比下降 0.5%,环比下降 2.2%。截至 12 月 14 日浮法玻璃价格为 2232.43 元/吨,同比增长 3.47%,环比增长 2.17%,玻璃价格企稳回升,加 上成本端纯碱及燃料价格近期有所下降,浮法玻璃行业利润稳步增长。

随着地产逐步走出政策底,地产竣工需求有望恢复,前期停工状况有所缓解。我们认为竣 工需求并未消失,2022 年仍将延续竣工端增长态势,有助于提升浮法玻璃行业需求。

(四)消费建材:绿色建材应用前景广阔

1.建筑节能推动绿色建材应用推广

全国建筑全过程碳排放总量为 49.3 亿吨,占全 国碳排放比重为 51.3%,其中建材生产阶段碳排放 27.2 亿吨,建筑施工碳排放 1 亿吨,建筑 运行阶段碳排放 21.1 亿吨。

在建筑运行阶段,使用节能环保的绿色建材将有效降低建筑碳排放。如合理运用高质量保 温材料,保障建筑具有良好的保温隔热性能;使用石膏板等轻质墙体替代传统墙体等。在碳中和背景下,建筑能耗标准提高有助于高品质绿色建材应用得到普及和推广,具有规模优势和产 品品质优势的行业龙头将受益。

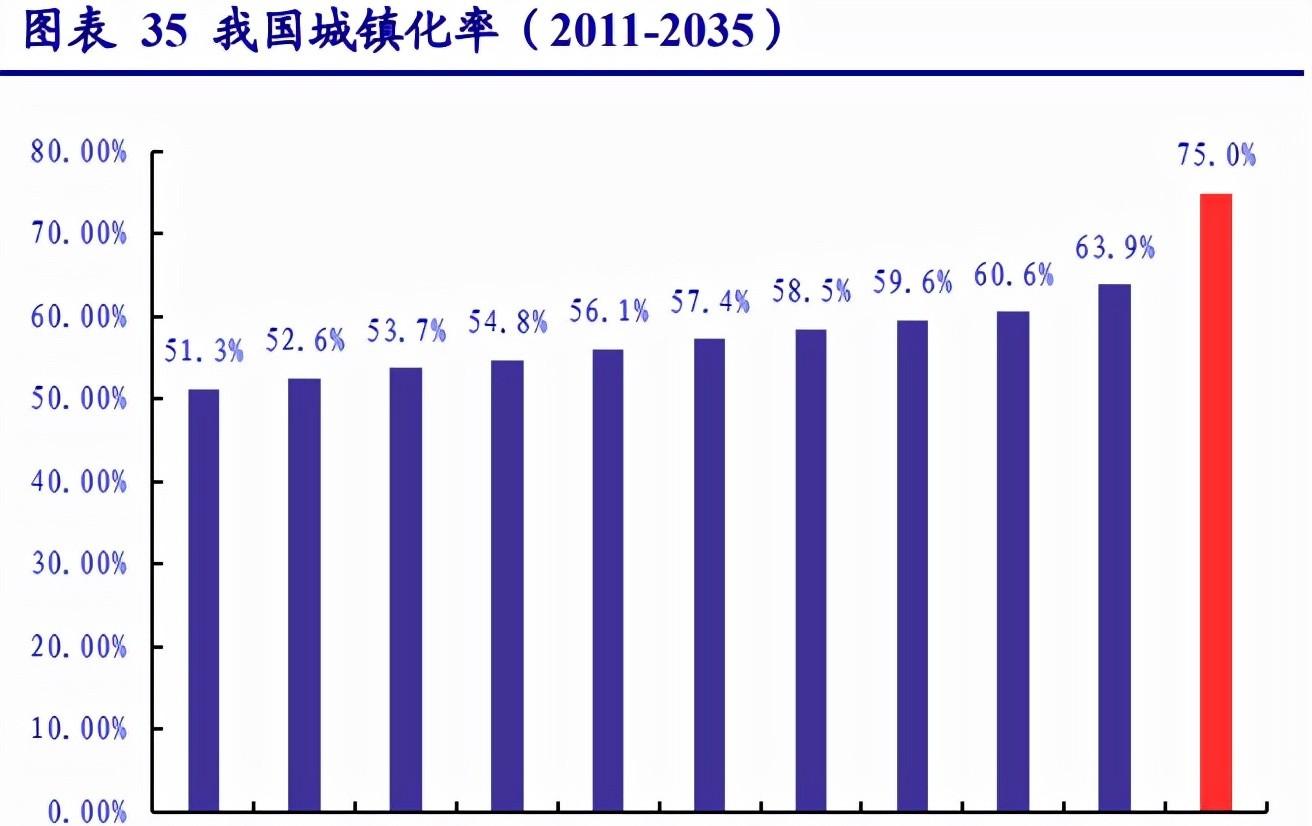

随着城镇化率突破 60%,我国全面进入城镇化中后期。中国城市规划设计研究院在《中国 城镇化 60%后的趋势展望》中提到:“近年来,国内城镇化呈现增速放缓,人口流动更加近域 化,人口结构发生改变,需求多元化等新特征。未来,多元服务经济需求的现实性和保障人力 资源的迫切性,城乡双向融合的现实性和城市存量更新的迫切性将成为影响我国城镇化发展 的主要因素,以生态文明思想为指导的国土空间结构调整,以人民为中心的人居环境建设和城 市治理的现代化应当成为未来的工作重点。七大国家区域战略会在相当长的一段时间内引领 我国空间格局调整和人口流动。”

从目前的城市化进程来看,预计 2035 年城镇化率将达到 75%左右,和发达国家 80%的水 平基本持平。未来居民的新增住房需求降低,消费建材将进入存量时代。叠加“房住不炒”政 策,居民对房屋质量的要求将进一步提升。(报告来源:未来智库)

2.行业承压下消费建材龙头公司市占率提升趋势不变

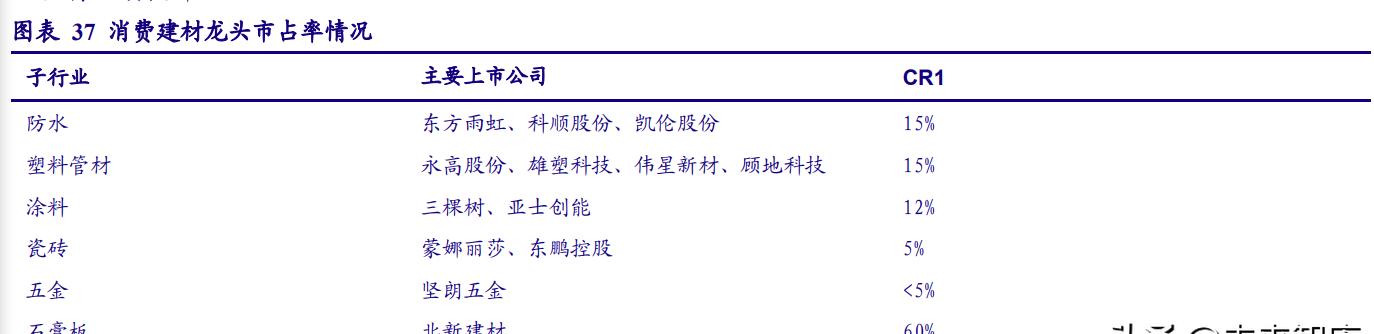

消费建材板块细分子行业众多,包括防水、管材、五金、瓷砖、涂料、石膏板等。除石膏 板行业集中度较高之外,其他行业均呈现较为分散的格局,行业内排名第一的龙头公司市占率 不到 20%。

2021 年三季度消费建材类企业极限承压环境下,部分龙头企业营收仍保持 20%以上增速, 显示大公司抗风险能力显著高于中小企业,行业龙头公司市占率进一步抬升。

地产精装率提高带来行业集中度提升的趋势仍然不变,同时 C 端消费建材业绩复苏将持 续,叠加保障房需求提振以及消费升级带动,预计消费建材行业将维持高成长性,龙头企业话 语权将继续提升。

(五)水泥:成本压力缓解,行业利润回升

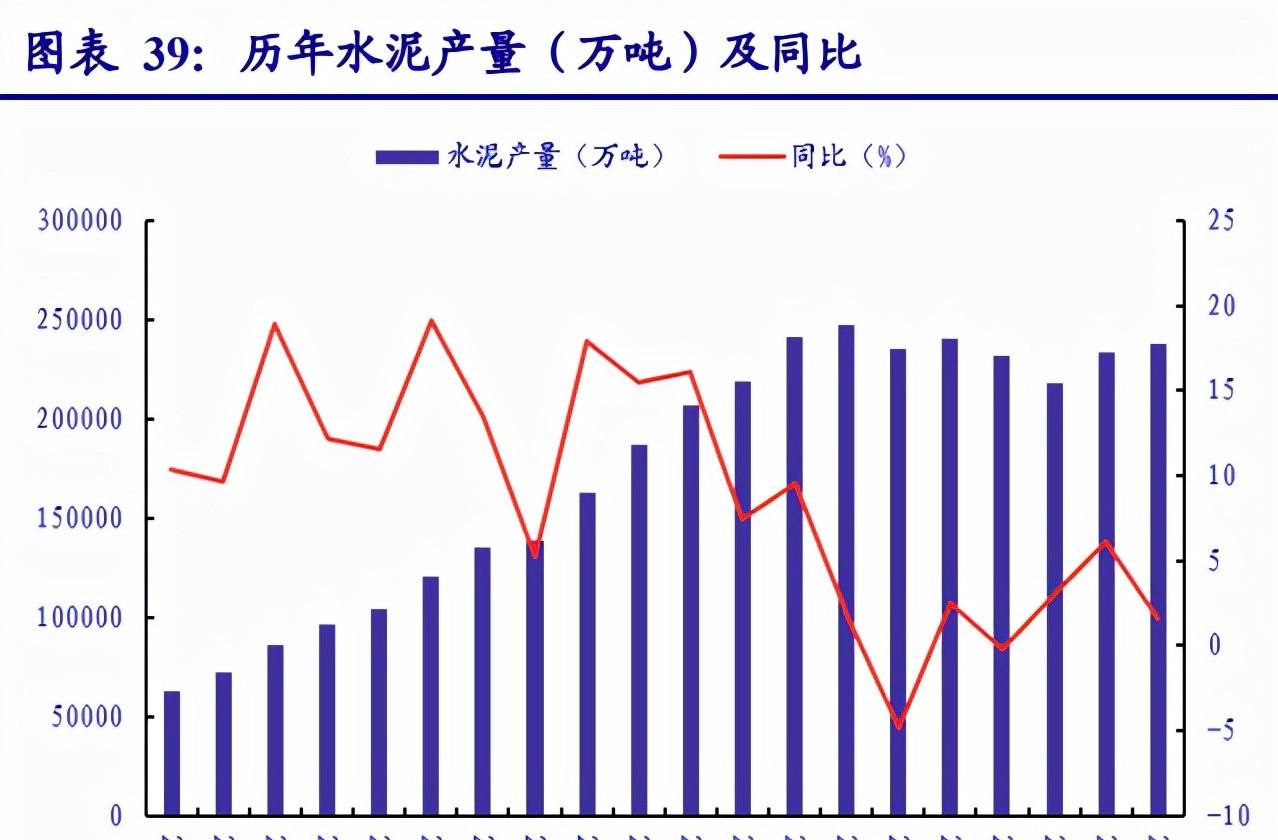

1. 2021 年全国水泥产量呈现下降趋势

2021 年 1-11 月全国水泥累计产量 21.73 亿吨,同比下降 0.2%;11 月份单月产量 2 亿吨, 同比减少 18.6%,环比减少 0.9%,单月水泥产量降幅收窄。今年市场需求远低于往年同期,加 上天气逐渐转冷,北方多数地区提前进入采暖季错峰停窑阶段,导致全国水泥供给量进一步收 缩。根据各省份冬季错峰生产时间,预计水泥产量低位将持续至明年 3 月中旬。

2021 年全国水泥产量的大幅波动主要受到了国家政策及市场环境等因素的影响。1-4 月 全国水泥累计产量达 6.8 亿吨,同比增长 30.1%,创历史同期新高,主要因为 2020 年疫情导 致同期基数较小,今年 1-4 月国内疫情进一步地有效控制,加上国家倡导就地过年政策,施工 开工时间较往年有所提前,一定程度上拉动了 1-4 月水泥市场需求。市场需求的提升吸引水泥 厂商扩大产量。

9-11 月全国水泥产量的大幅下降主要因为 1)受能耗双控、节能减排政策的影响,全国多 省份加强了对水泥等高耗能行业的生产管控,部分地区水泥企业被迫减产。2)因煤炭供应短 缺导致燃煤发电量减少、全国用电紧张,为保障民生用电,水泥等高耗能企业生产用电受限。 10 月国家发改委印发《关于进一步深化燃煤发电上网电价市场化改革的通知》,其中明确指出, 高耗能企业市场交易电价不受上浮 20%限制。水泥企业生产用电成本大幅提升,进一步抑制了 水泥产量。3)因秋冬供暖季即将到来,全国多省份陆续发布水泥行业错峰生产通知,其中部 分省份水泥企业 10 月份已进入停窑阶段,全国水泥产量进一步减少。

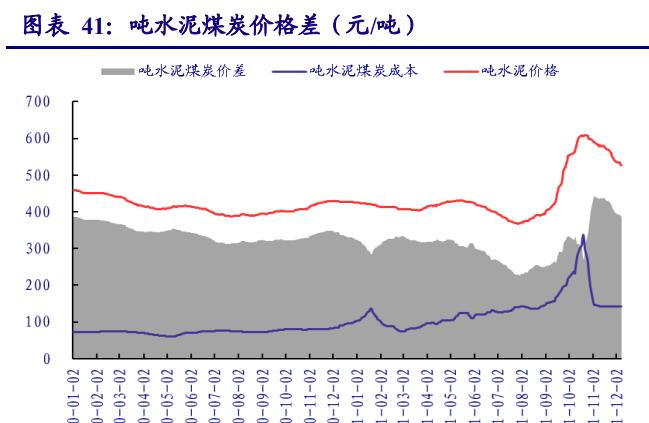

2.利润空间:成本压力得到缓解,区域龙头利润可期

今年水泥价格自 8 月份开始出现大幅上涨,10 月 29 日 P.O42.5 水泥散装全国平均价达到 649 元/吨,同比上涨 41%,创历史新高。水泥价格大幅上涨主要因为 1)煤炭价格高位。今年 动力煤价格自 2 月份开始呈现一路上涨态势,10 月 20 日 Q5500 秦皇岛动力煤市场价达到 2592.5 元/吨,同比增长 318.5%。水泥生产成本大幅增加,水泥厂家通过提高水泥价格缓解成 本压力。2)能耗双控、限电停产导致水泥产量大幅下降,支撑水泥价格高位。今年各省份加 大了对水泥行业的生产管控,水泥产量大幅下降,全国水泥供给收缩支撑水泥价格高位。但目 前水泥价格已随着煤价下跌逐步回落,截至 12 月 3 日,全国水泥 P.O42.5 散装均价为 604 元 /吨,环比 11 月下降 6.1%,同比增长 28.2%。随着进入淡季,预计水泥价格仍有下降空间,但 由于能耗双控、电价涨幅限制等政策,预计后续水泥价格较历史同期仍处于较高水平。

利润端方面,2021 年 1-11 月吨水泥煤炭价格差均值为 310.11 元/吨,较 2020 年吨水泥 煤炭价格差均值(340.77 元/吨)下降 9%。利润水平下降主要系 2021 年煤炭价格高位导致水 泥生产成本大幅增加,以及今年淡季水泥价格大幅下降所致。随着国家对煤炭价格的管控,动 力煤价格大幅回落,水泥企业成本压力得到缓解,水泥价格也随之有所下降。因天气转冷水泥 市场需求下降明显,部分水泥企业通过降低水泥价格刺激市场需求,加上近期煤炭价格趋于平 稳,水泥价格降幅大于煤炭价格回落带来的成本的下滑,导致近期吨水泥煤炭价差环比走低, 同比涨幅收窄,行业盈利能力下降。截至 12 月 8 日,吨水泥煤炭价格差为 385.55 元/吨,环 比下降 11.67%,同比上涨 11.73%。预计后续吨水泥煤炭价格差将继续回落,但略高于历史同 期。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 – 官方网站

节能环保建材有哪些(新型环保节能建筑材料有哪些)

编辑:众学网