当地时间本周二,巴菲特、索罗斯等一众华尔街大鳄公布了其去年四季度的持仓报告,聪明的投资者又可以从中窥探出一些投资信号了。

根据美国证监会(SEC)规定:股票资产超过1亿美元的机构,都需要在每个季度结束的45天内向SEC提交该季度末的股票持仓报告,即13F文件。

巴菲特:减持苹果(133.19, -2.18, -1.61%)、清仓摩根大通(144.65, 3.40, 2.41%)

“股神”巴菲特的持仓动向一直都是市场关注焦点。

13F文件显示,截至去年12月31日,巴菲特旗下的伯克希尔·哈撒韦股票组合总资产升至2699.3亿美元,高于前一季度末的2359.4亿美元。

当季,“股神”股票调仓方面的操作颇为频繁,对苹果公司、摩根大通、美国合众银行(48.65, 1.01, 2.12%)等个股进行减持,清仓巴里克黄金,并增持美国通信巨头威瑞森(54.15, -0.05, -0.09%)。

具体来看,伯克希尔·哈撒韦去年四季度将苹果公司的持仓减少6%至8.87亿股左右,期末价值约为1177亿美元,约占其投资组合的43.6%左右。苹果公司目前仍是巴菲特持仓规模最大的股票。

重仓苹果对巴菲特来说是个不错的选择。去年四季度,苹果公司股价累计上涨14.2%,全年涨逾77%。得益于股价上涨,当季巴菲特对苹果公司持仓的期末市值仍高出此前一个季度约60亿美元。

多位分析师近期上调苹果公司的前景预期。加拿大皇家资本银行分析师罗伯特·穆勒(Robert Muller)将苹果目标价上调至145美元,周二该公司股价收于133.19美元。国际投行高盛(311.96, 5.64, 1.84%)分析师罗德 霍尔(Rod Hall)认为,鉴于消费者需求强劲,预计苹果公司将第二季度也有良好表现。

当季,巴菲特还持有1.467亿股威瑞森股票,价值86.2亿美元。而在去年三季度末,该公司持有5840万股威瑞森股票,价值34亿美元。目前,该公司已成为巴菲特的第六大重仓股,占其投资组合的比重约为3.19%。

市场分析认为,增持威瑞森符合巴菲特的投资价值理念,因为威瑞森的股票估值处于合理区间,且股价表现持续落后于大市,是比较好的买入时机。

从披露的数据来看,巴菲特去年四季度持有雪佛龙(93.13, 1.87, 2.05%)约4850万股,较上一季度末增加约422.6万股。由于市场对经济复苏预期强烈,油价持续上涨。去年四季度开始,雪佛龙股价不断回升,当季累计涨逾9%。今年以来,公司股价涨超6%。

其他个股方面,巴菲特增持了T-Mobile和Abbvie,并减持了富国银行(34.79, 1.26, 3.76%)、通用汽车(53.46, -0.14, -0.26%)9%,还清仓了摩根大通、辉瑞(34.69, -0.03, -0.09%)公司、巴里克黄金和美国M&T银行等。

索罗斯:建仓固态电池企业

当地时间周二,另一位投资大鳄索罗斯的持仓情况也浮出水面。

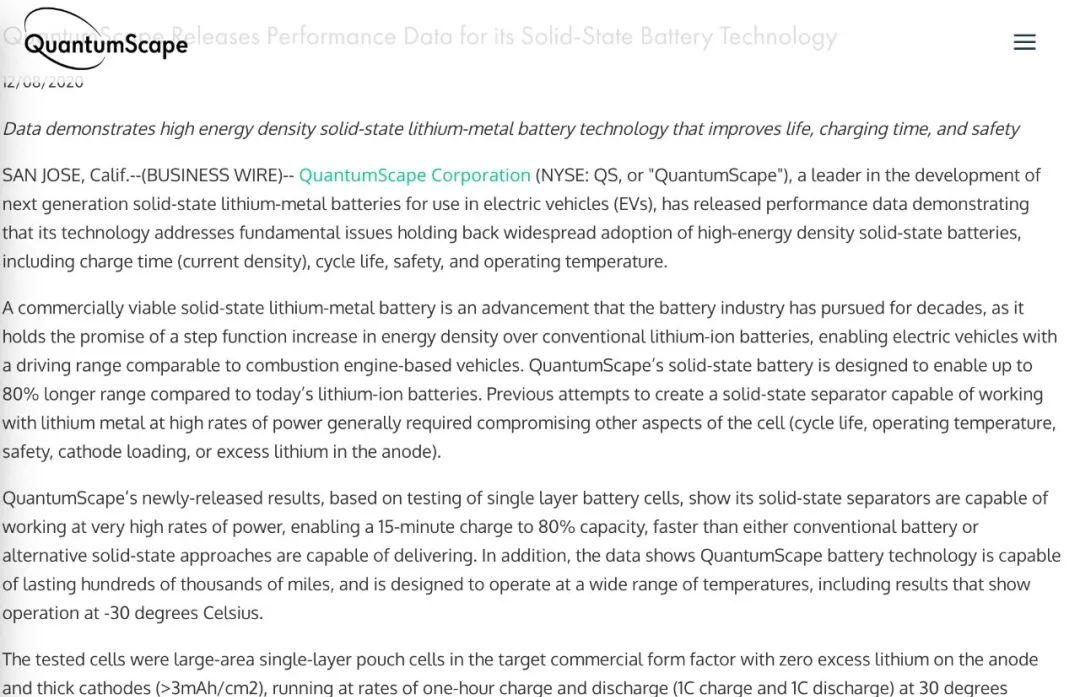

索罗斯去年四季度建仓做多固态电池企业QuantumScape,当季大手笔买入331.5万股,期末价值约为2.8亿美元,位居索罗斯第四大重仓股。

QuantumScape是前斯坦福大学研究人员于2010年在美国圣何塞成立的公司,主要从事固态电池研发工作。去年,QuantumScape公司宣布研发出最新固态电池技术,并称固态电池能将电动汽车的续航里程提高80%,并能在15分钟内充满80%的电量,将于2024年投入生产,引发市场广泛关注。

摩根士丹利(76.05, 1.44, 1.93%)分析师亚当·乔纳斯(Adam Jonas)上周在研究报告中首次覆盖QuantumScape,他认为该公司开发的固态电池将会“颠覆格局”,并给予其跑赢大市的评级,并将其目标价定为70美元。截至周二收盘,该公司股价收于50.64美元。

索罗斯当季还增持了新兴市场ETF-iShares MSCI,并增持动视暴雪(102.96, -0.85, -0.82%)、迪士尼(186.35, -1.32, -0.70%)、谷歌(2121.9, 17.79, 0.85%)等,但清仓DraftKings、微芯科技(162.24, 2.69, 1.69%)。新建仓买入礼来(205.76, -1.53, -0.74%)动保和联合汽车金融公司等。

总体来看,索罗斯去年四季度持仓组合的总市值为52.95亿美元,较此前一个季度的40.84亿美元上升近30%。

投资大鳄关注消费股

对新能源汽车股态度分化

去年四季度,消费股受到了华尔街的关注。

当季,桥水基金买入强生(165.07, -1.51, -0.91%)公司80.4万股,期末价值为2.3亿美元。此外,增持可口可乐(50.27, -0.42, -0.83%)近250万股、百事公司78.4万股,增持开市客(Costco)26.78万股,并买入波士顿啤酒公司。

可口可乐目前仍是巴菲特的第三大重仓股,“股神”对强生、宝洁(127.92, 0.30, 0.24%)公司等仓位保持不变。

机构对新能源汽车类公司态度分化。桥水基金当季清仓特斯拉(796.22, -19.90, -2.44%),增持小鹏汽车约3.8万股。先锋领航则增持特斯拉1453.3万股,期末价值约408亿美元。

特斯拉第一大股东Baillie Gifford去年四季度也减持特斯拉近740万股。中国新能源汽车三巨头小鹏汽车、蔚来(59.23, -0.62, -1.04%)汽车、理想(30.4, -1.45, -4.55%)汽车清一色遭到高瓴清仓。

电商中概股持续走俏

互联网电商股一如既往是华尔街眼里的“香饽饽”。

桥水基金去年四季度增持阿里(270.7, 2.85, 1.06%)巴巴、拼多多(202.81, 6.22, 3.16%)、京东(103.43, 4.12, 4.15%)。当季增持阿里巴巴26.64万股,较去年三季度期末持股数量增加近20%,在十大重仓标的中排名第6位。对拼多多的增持幅度达29%,在十大重仓标的中排名第10位。

高瓴资本增持拼多多2.3万股,持股数量上升至1023万股,持股市值高达18.18亿美元,成为高瓴第一大重仓股。

京东位居老虎基金持仓首位,拼多多是该公司第三大重仓股。

来源:上海证券报

巴菲特减持苹果和银行股(巴菲特什么时候买入苹果股票)

编辑:众学网