对比2021年六大行年报:工行营收逼近万亿元,邮储成增长王;人均年薪32.6万元,交行收入最高;存款增速承压,净息差集体负增长;中银理财最赚钱,中邮理财利润排名回落;涉房信贷规模增长,占比下降

图/Unsplash

文 |《财经》记者 唐郡

编辑 | 袁满

六家国有大行都已交出2021年成绩单。

过去一年(2021年),中国国民生产总值(GDP)增速达到8.1%,宏观经济明显复苏,六大行经营业绩亦传出不少好消息。

其中,工商银行(601398.SH)营收达到9427.6亿元,逼近万亿大关,稳坐“宇宙行”宝座;邮储银行(601658.SH)营收、净利润增速均领跑六大行,成为2021年双料增长王。六大行薪酬水平亦随之水涨船高。2021年,交通银行(601328.SH)人均年薪突破40万元,收入水平傲视六大行。

另一方面,2021年下半年,中国经济面临需求收缩、供给冲击、预期转弱三重压力,其中房地产行业下行较为显著。2021年,六大行涉房贷款仍在增长,但对房企贷款占比大部分处于收缩之中,工商银行对房企贷款余额甚至出现负增长。

此外,年报数据还反映出,银行理财子净利润排名座次大调整,六大行净息差集体承压等情况。2021年的六大行成绩单,依然耐人寻味。

工行营收逼近万亿,邮储成增长王

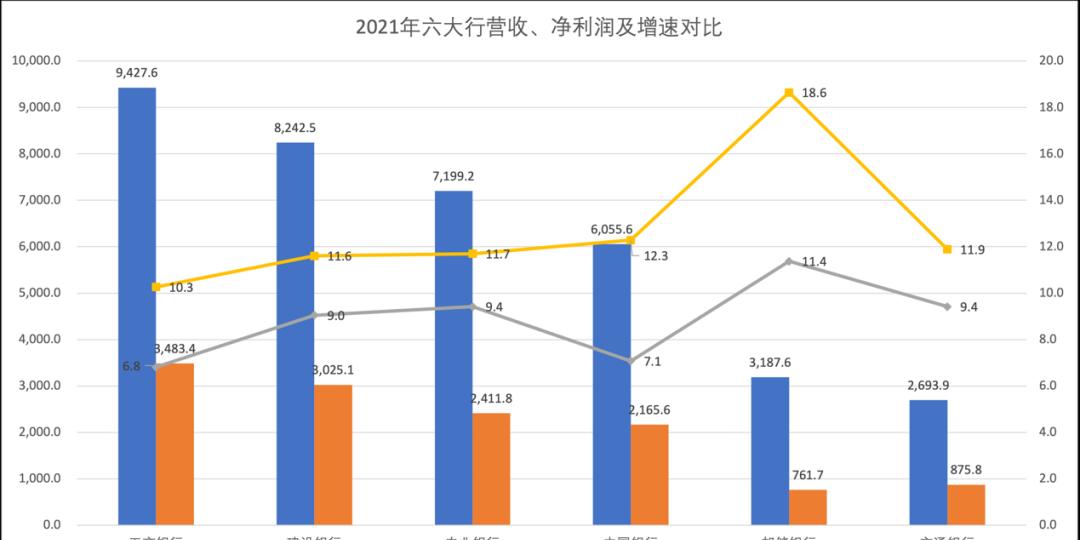

Wind统计数据显示,2021年六大行营收和归母净利润均实现正增长,后者更是都取得两位数以上增长,其中,邮储银行营收、归母净利润增速分别为18.6%和11.4%,成为2021年的双料增长王。

在业绩绝对值方面,工商银行、建设银行(601939.SH)、农业银行(601288.SH)仍然占据前三。其中,工商银行营收达到9427.6亿元,逼近万亿元大关。

注:数据来自Wind 制图:《财经》记者 唐郡

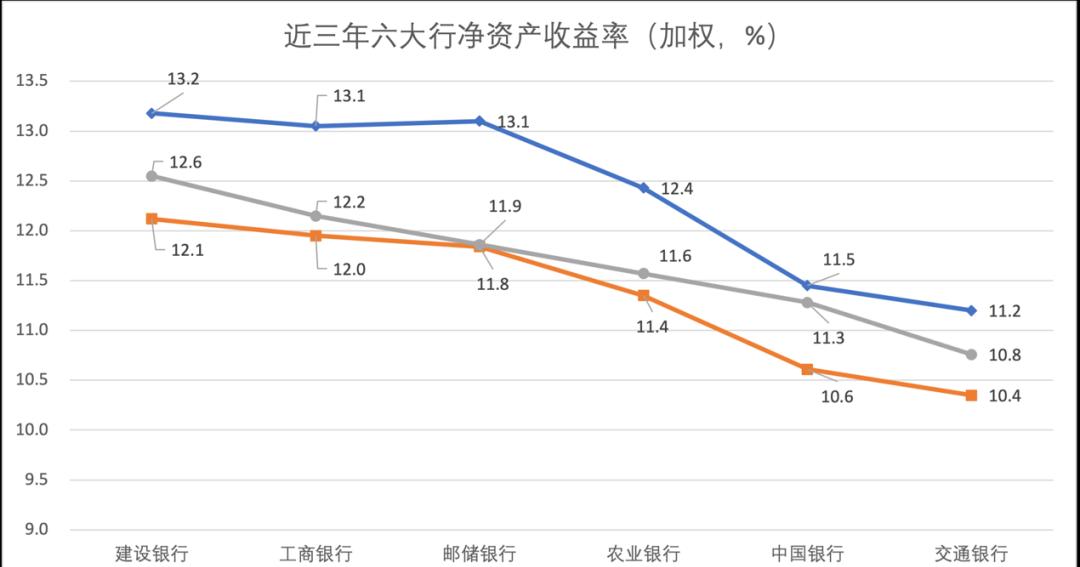

从盈利能力来看,2021年六大行加权净资产收益率(ROE)较2020年均有回升,但仍低于2019年。其中,建设银行以12.6%的ROE继续保持第一,工商银行、邮储银行分列第二、第三。

注:数据来自Wind 制图:《财经》记者 唐郡

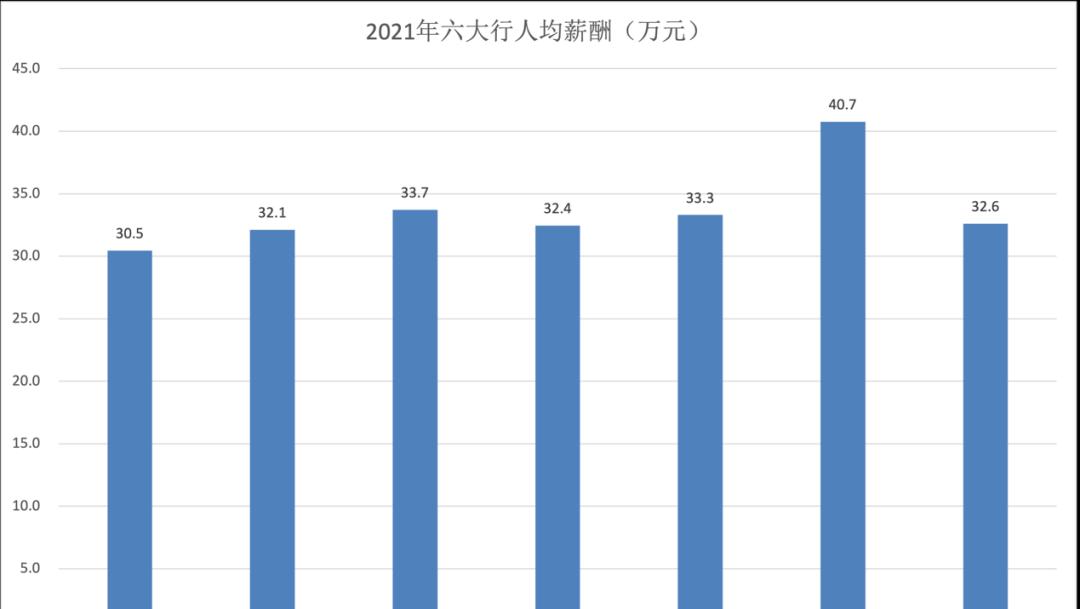

人均年薪32.6万,交行收入最高

商业银行收入水平一直是为大众所津津乐道的话题。

据《财经》记者统计,2021年六大行平均年薪为32.6万元。其中,交通银行(601328.SH)以40.7万元的人均年薪拔得头筹,人均年薪最低的是农业银行,为30.5万元。

注:人均年薪=应付职工薪酬的本期增加值(贷方)/期末员工人数

数据由《财经》记者根据六大行年报整理 制图:《财经》记者 唐郡

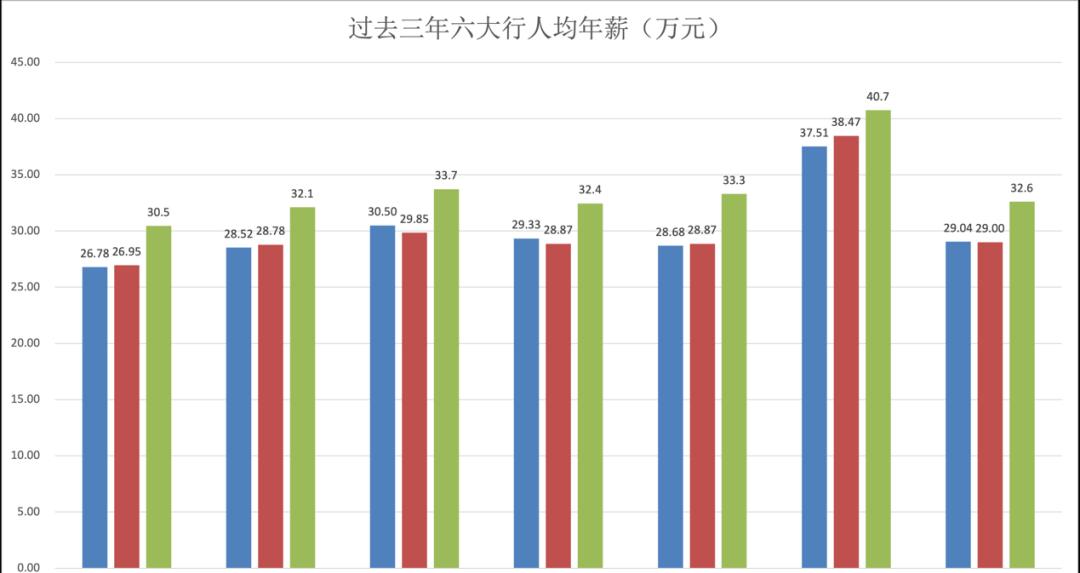

纵向来看,2019年—2021年,六大行平均年薪分别为29.04万元、29万元和32.6万元。六大行2020年薪资出现短暂下滑后,2021年人均薪酬同比上升约12%,走势与经营业绩一致。

注:数据由《财经》记者根据Wind及六大行年报整理 制图:《财经》记者 唐郡

值得注意的是,上述薪酬数据主要指六大行为员工支付的成本,并非员工实际到手薪资。

存款增速承压,净息差集体下滑

2021年六大行的业绩发布会上,净息差问题关注度颇高。

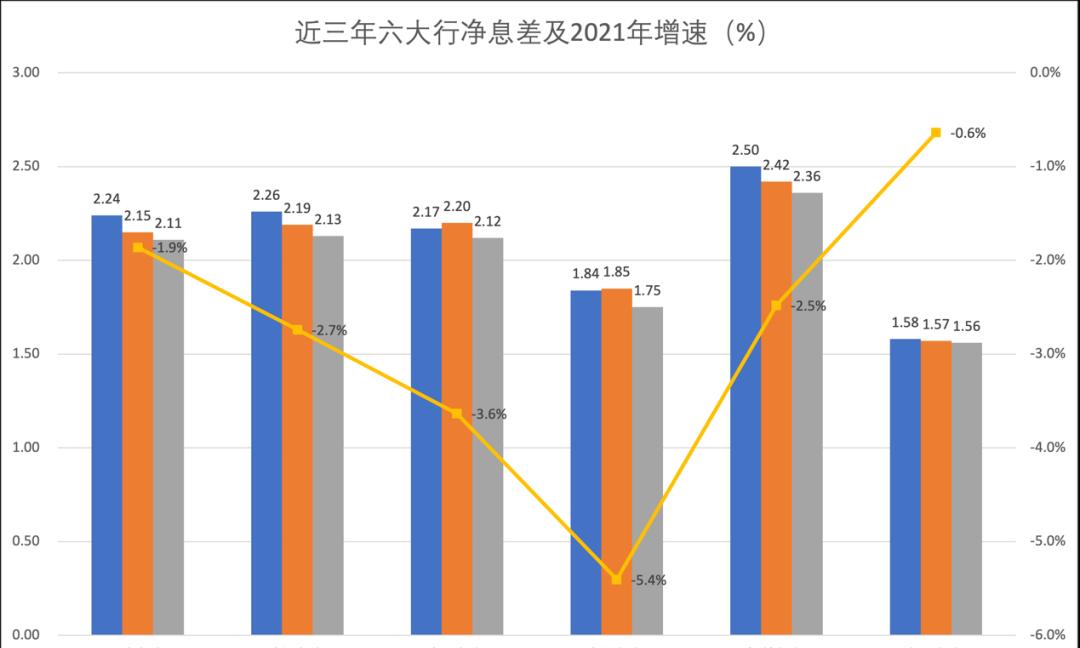

数据显示,2019年-2021年,六大行净息差总体呈下行趋势。2021年,邮储银行以2.36%的净息差排名第一,交通银行以1.56%垫底。值得注意的是,分季度看,交通银行四季度净息差为1.59%,较前三季度有较大回升。

注:数据来自Wind 制图:《财经》记者 唐郡

2021年,六大行净息差均出现负增长。其中,中国银行(601988.SH)2021年净息差为1.75%,同比下降10个基点,收缩幅度最大。对此,中国银行年报中解释,主要是因为境内人民币贷款收益率有所下降。

中国银行行长刘金在年度业绩发布会上指出,2021年中国银行加大信贷投放,助力市场主体降低综合融资成本,如普惠小微企业贷款利率,同比下降12个基点。为稳住息差,中行实施了“量价双优”策略,控制负债成本的增长。2021年下半年,该行息差保持稳定。

注:数据来自Wind 制表:《财经》记者 唐郡

净息差关乎银行生息资产赚取净利息收入的能力。有业内人士对《财经》记者表示,当前商业银行净息差普遍承压,这一方面是由于央行等金融监管部门引导实体经济融资利率下行,导致生息资产收益率下行;另一方面则与负债端增长乏力、成本承压有关。

注:数据来自Wind 制图:《财经》记者 唐郡

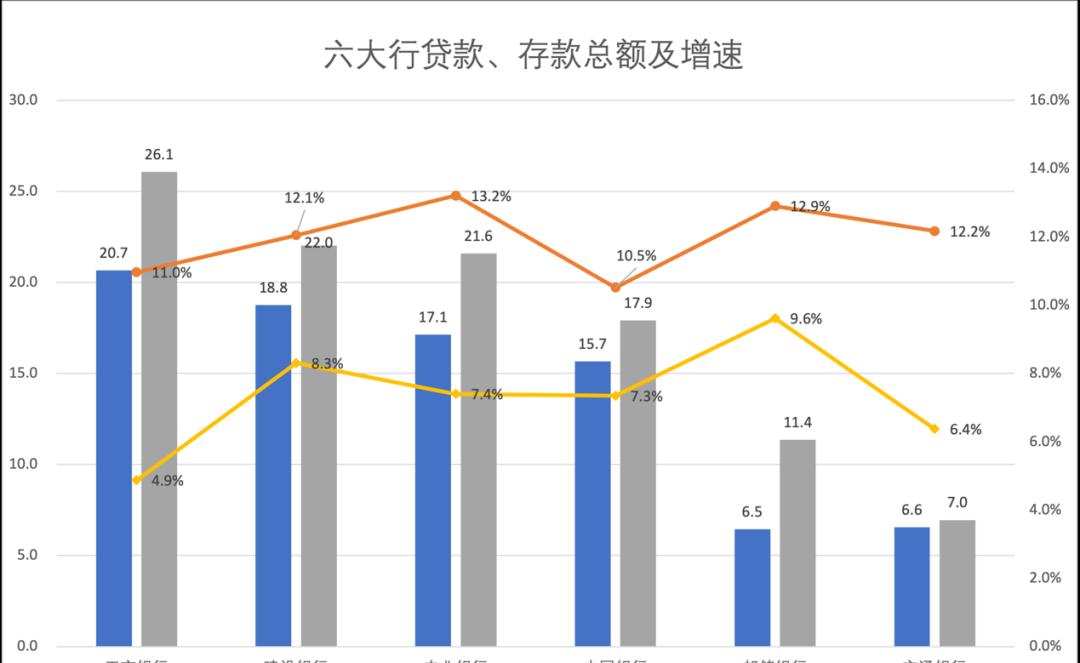

年报数据显示,2021年六大行贷款、存款总额均保持增长,但贷款增速显著高于存款增速。其中,工商银行贷款增速超过存款增速的两倍,交通银行和农业银行接近两倍。

对于净息差未来走势,建设银行副行长张敏在该行业绩会上坦言,存款的市场竞争日趋激烈,短期内存款利率刚性的局面难以打破。工商银行行长廖林也直言,预计净息差仍有一定下行压力,“2022年,我们将坚持夯实客户基础、健全业务生态、提升金融服务能力,促进资产负债总量稳定、质量提升、结构优化,努力将净息差保持在合理区间。”

前述业内人士对《财经》记者表示,近年来各大商业银行纷纷布局大财富管理转型,寄希望于通过综合财富管理服务沉淀更多存款类低成本资金,同时增加非利息收入。

中银理财最赚钱,中邮理财排名下跌

2021年为资管新规过渡期最后一年,全部商业银行需要推进理财产品的净值化转型。2020年年报显示,交通银行和邮储银行保本理财清零,工、农、中、建四大行则仍在继续整改存量保本理财产品。

最新发布的年报中,四大行均发布了整改进展。

工商银行表示,已超额完成存量理财过渡期整改压降任务;中国银行表示,截至2021年末,该行已按进度完成存量理财整改工作;农业银行表示,2021年加快推进理财业务净值化转型,过渡期整改任务基本完成,截至年底,保本理财存续金额为0;建设银行披露,完成??存量理财过渡期整改任务。截至2021年末,建设银行母行存续老产品已压降至1839亿元,净值型理财产品占比为92.25%。

在六大行的财富管理战略中,理财子公司无疑占据着核心地位。

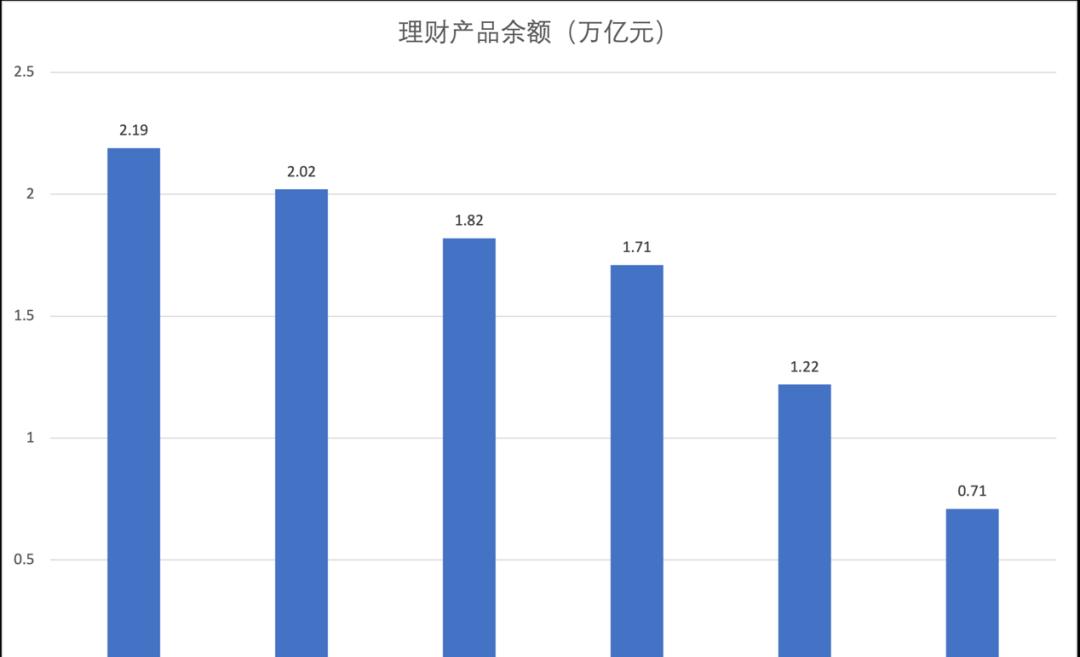

年报数据显示,截至2021年末,六大行理财子公司中,建信理财和工银理财管理的理财产品余额超过2万亿元,分别为2.19万亿元和2.02万亿元。农银理财、中银理财、交易理财管理规模突破1万亿元,分别为1.82万亿元、1.71万亿元和1.22万亿元。中邮理财管理规模相对较小,尚未突破万亿大关。

注:相关数据由《财经》记者根据年报整理,由于邮储银行未直接披露中邮理财管理规模,该数据为中邮理财自行公布的期末存续产品投资规模。

注:相关数据由《财经》记者根据年报整理 制图:《财经》记者 唐郡

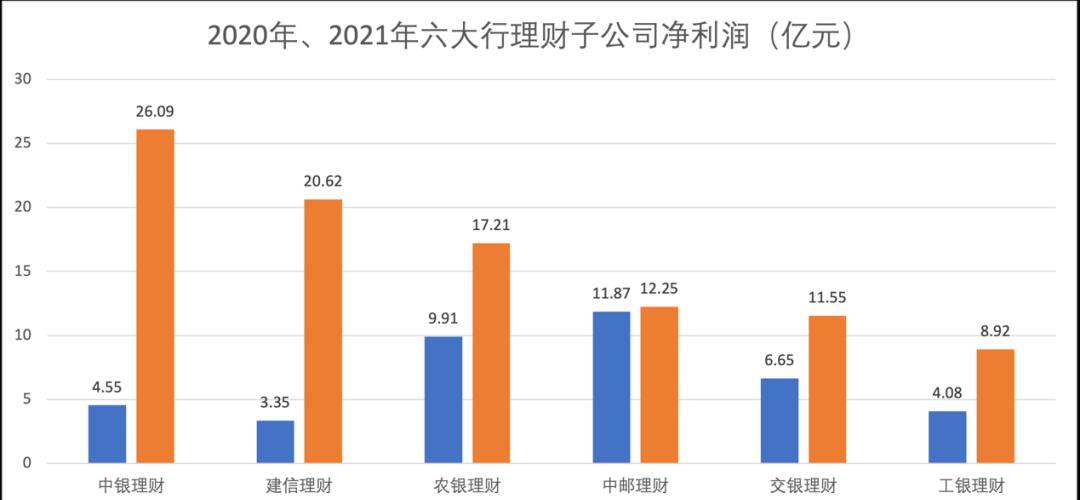

2021年,六大行旗下理财子公司经历了第二个完整财务年度,相比2020年,理财子公司2021年的净利润排名几乎对调。

数据显示,2021年,六大行理财子公司净利润均实现正向增长。其中,中银理财净利润达26.09亿元,增速超过470%,成为六大行理财子利润王;建信理财净利润为20.62亿元,增速超过500%,为2021年度的增长冠军。

值得注意的是,中邮理财2020年拔得净利润头筹后,2021年增速较为平缓,排名回落至第四名;作为“宇宙行”理财子公司,工银理财2021年实现净利润8.92亿元,增速超100%,但排名由第五名跌落至第六名。

涉房信贷规模增长,占比下降

从2021年六大行的信贷投向来看,制造业、交通运输业、商业服务业仍然是各大银行信贷投放的重点。分地区看,长三角、珠三角和环渤海地区为信贷投放重点。

涉房信贷情况依然是公众关注焦点。

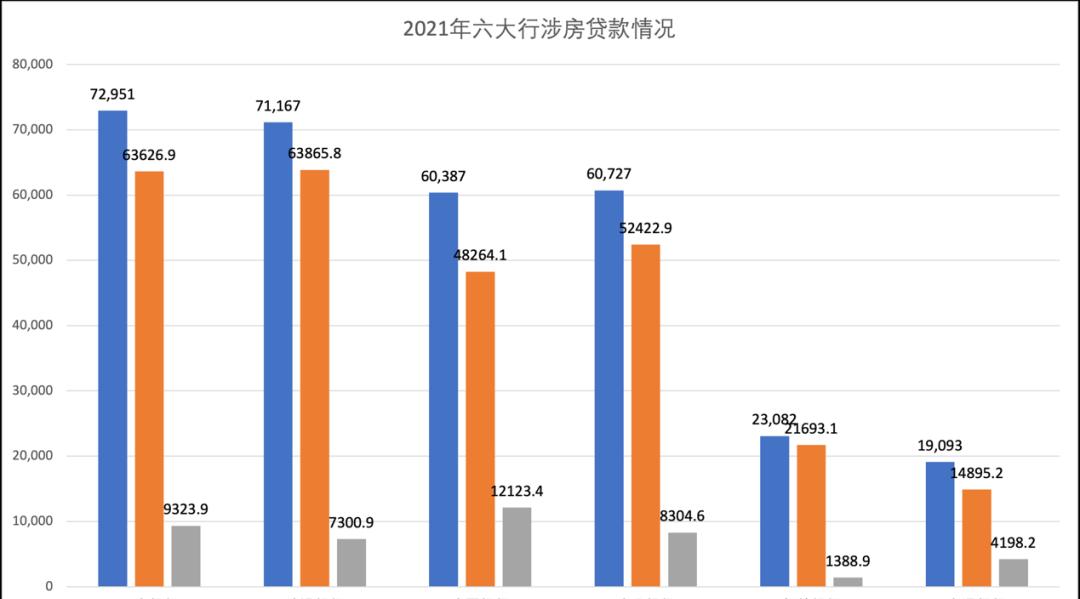

2021年,六大行包括个人住房贷款余额和对公贷款-房地产业余额在内的涉房贷款规模总体呈增长态势。其中,工商银行、建设银行涉房贷款规模均突破7万亿元,其中主要是个人住房贷款,两家房贷余额均超6万亿元。交通银行涉房贷款总额为1.91万亿元,在六大行中垫底。

注:数据由《财经》记者根据wind及年报整理 制图:《财经》记者 唐郡

具体来看,2021年六大行个人住房贷款余额均出现同比增长,但在贷款总额中的占比涨跌不一。交通银行个人住房贷款余额占比增加,中国银行、农业银行、建设银行占比下降,工商银行、邮储银行占比与2020年持平。

注:数据由《财经》记者根据年报整理 制表:《财经》记者 唐郡

对公贷款-房地产业可以理解为对房企贷款。

2021年,中国银行对房企贷款余额为1.21万亿元,规模在六大行中最大。规模最小的是邮储银行,余额为1388.9亿元。

除了工商银行,其他五大行对房企贷款余额绝对值仍在增长。工商银行对房企贷款余额由2020年的9583.14亿元下降至9323.90亿元,降幅近250亿元;对房企贷款余额占贷款总额的比重也由5.1%下降至4.5%,降幅0.6个百分点。

此外,中、农、建三大行对房企贷款占贷款总额的比重也分别同比下降0.3个、0.4个和0.2个百分点。交通银行、邮储银行对房企贷款占比则分别上升0.4个和0.6个百分点。

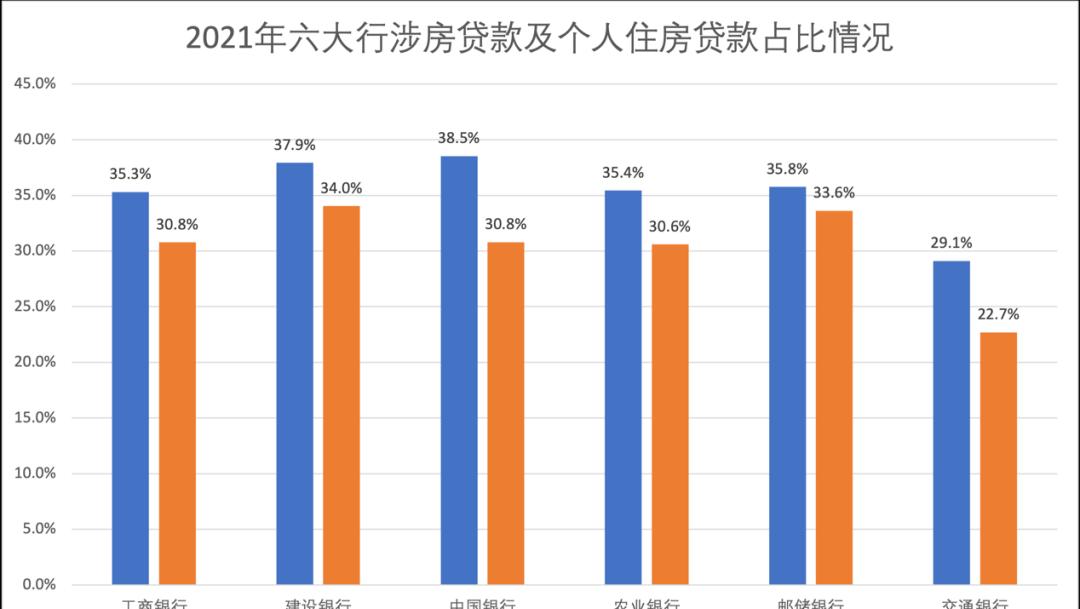

2020年12月31日,中国人民银行联合银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称《通知》),对银行业金融机构分档制定“房地产贷款”和“个人住房贷款”占比上限设定标准。对于大型银行,《通知》规定“房地产贷款占比”和“个人住房贷款占比”的上限标准分别40%和32.5%。

注:数据由《财经》记者根据年报整理 制图:《财经》记者 唐郡

2021年,建设银行和邮储银行个人住房贷款余额占比略微超线,与2020年情况类似,其他大行占比情况均符合监管此前要求。

2021年下半年以来,受前述涉房贷款规定,以及重点房企“三线四档”融资管理规则等因素影响,部分房企融资受阻,资金链紧绷,一些此前风格较为激进的房企风险暴露。

2022年以来,受疫情等多重因素影响,房地产销售数据持续走低。野村证券近日发布的研报指出,受新冠肺炎疫情影响,3月中国房地产行业继续深度收缩。近期,福州、郑州、哈尔滨等城市开始取消房地产限购、限售措施,希望刺激市场回暖。同时,亦有业内人士指出,应加大对房地产业和个人购房的信贷支持,推动经济总需求回升。

野村证券认为,尽管部分地方正在放松对房地产行业的限制性措施,但北京对于房地产调控的主基调不会改变。多家大行亦表示,将坚持“房住不炒”原则,在满足监管要求的前提下适度投放,加大对长租房市场、保障性住房建设金融支持力度,满足购房者的合理住房需求。

工商银行最赚钱的是什么业务(中国工商银行一年赚多少钱)

编辑:众学网