Meme股、ESG 、特斯拉、比特币、元宇宙,今年的华尔街是一个投资风潮层出不穷的一年,但对“股神”巴菲特而言,却又是一个按兵不动,手持现金无处可投之年!尽管美股快速上涨,但对于偏好逆向投资、在股市低点买入价值类股票的巴菲特,最新一个季度没有大动作出手。

美股走高,向来习惯逆向投资的巴菲特在火热的美股市场并没寻得好的投资标的:除了小规模回购、小幅卖出股票投资组合,其一贯重仓的苹果公司、金融和消费股在三季度投资回报相对平淡。

巴菲特长期投资业绩不容置疑,近年来业绩表现却不及大盘。从1965年到2020年,伯克希尔公司的投资组合实现了20%的年化涨幅,超过了标准普尔500指数10.2%的涨幅(包括股息)。近年来,伯克希尔的业绩有所下滑。该公司过去五年的年化总回报率约为15%,而标准普尔500指数的年化总回报率为20%。

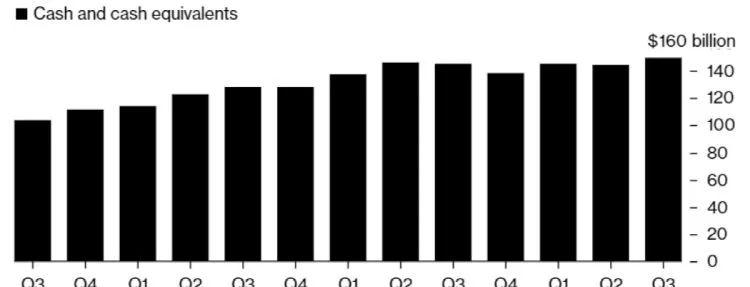

伯克希尔现金规模达到1492亿美元

这种背景下,伯克希尔的现金储备在第三季度达到了 1492 亿美元的新高,超过了 2020 年初创下的纪录。实际上自2020年以来,其现金储备规模就在这一水平徘徊。

巴菲特在三季度斥资 76 亿美元回购自己的股票,这是自 2018 年该公司改变回购政策以来的第三高回购记录。回购行动表明,巴菲特认为他的企业集团价值高于投资其他企业。今年以来,伯克希尔回购金额达到202亿美元。一季度回购约66亿美元,二季度回购60亿美元。伯克希尔哈撒韦的股票数量在10月份进一步下降,这表明该公司至少又回购了17亿美元的股票。

巴菲特在今年5月的伯克希尔年度股东大会上表示,他将很乐意动用伯克希尔大约800亿美元的现金用于大型投资或并购。然而美股整体股价接近历史最高水平,大批私募股权公司和SPAC都竞相寻找并购标的,推高了不少一级公司价格;包括哈撒韦公司不断上涨的股价,回购都变得不那么诱人,这些因素结合在一起,巴菲特很难找到值得大手笔介入的投资。

数据显示,伯克希尔三季度以来涨3.68%,今年以来上涨24.78%,目前市场约6521亿美元,近日更是被芯片巨头英伟达超过,从美股市值榜滑落至第8位。

疫情以来投资频失误?

相对于疫情初期的阵痛,伯克希尔的实体业务整体还不错,最新季营收增长12%,至710亿美元。供应链压力下,伯克希尔的铁路业务取得了创纪录的收益,该公司的能源业务实现了自2009年年中以来的最高利润。但伯克希尔公司出现了利润不及收入增幅的现象,公司第三季度净利润同比下降66%,至103亿美元。

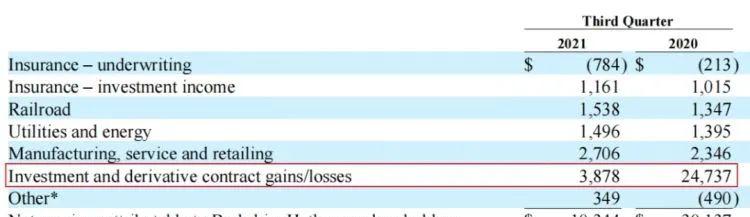

三季度投资总收益大幅缩窄是利润同比下滑的一个重要因素。当季投资收益为38.8亿美元,去年同期的投资收益为247.7亿美元。尽管现年91岁的亿万富翁巴菲特认为,季度净收益的巨大波动通常是没有意义的,这是由他不控制的会计规则造成。

三季度,巴菲特在股票投资上没有太大的举动:共计买入14亿美元股,出售34亿美元的股票,净出售约20亿美元股票。今年二季度,巴菲特也是保持按兵不动,净卖出约11亿美元股票。今年以来,巴菲特净卖出约70亿美元股票。

巴菲特整体投资表现可从主要持仓窥得一斑。季报显示,苹果公司、可口可乐、美国银行和美国运通为其头号持仓。三季度,这四大持仓的涨跌幅分别为3.47%、-2.3%、3.49%、1.66%。当季,标普500指数涨0.23%。

相较于2008年金融危机时期的大手笔,去年疫情期间,过于悲观的巴菲特没有大幅抄底,随后被证明错失了一波快速反弹。一些买入对象也被证明不理想,去年的股东大会上他已经承认投资航空股为错误。

巴菲特开始积极调整策略,主要投资举动均发生在去年下半年,其本人及团队投向一些之前没有触及的领域:如云数据平台Snowflake(2020年11月)、五家日本贸易公司(2020年9月)和美国制药公司(2020年11月)。同时,巴菲特也在不断调整其持仓,疫情以来,其股票投资组合已经出售了摩根大通、高盛、美国“四大”航空公司以及其疫情后加仓的默克等医药股。

今年以来,巴菲特四大持仓涨幅为14.71%、6.09%、57.19%和47.84%。同期标普500上涨 25.07%。如果今年巴菲特投资组合整体取得较好回报,可能主要来自金融股的反弹。

巴菲特遭马斯克嘲笑?

特斯拉在2020年里一年上涨超过7倍,今年又大幅上涨60%,两年十倍的股价涨幅赚足了全球投资者的眼球,在特斯拉上大赚的柏基投资和木头姐成为投资者竞相学习的对象。

巴菲特似乎宝刀老矣,而特斯拉董事长马斯克更是嘲笑老巴的工作是“枯燥并且乏味的”。

事实上,尽管特斯拉两年上涨了十倍,但巴菲特重仓持有的苹果自2016年以来也涨幅接近5倍。即使全球最成功的成长股捕手柏基投资在特斯拉上的最高持仓也不过一成仓位,巴菲特对苹果的持仓却超过四成仓位。

仓位多寡是投资的重要语言,从投资收益的角度来说,重仓苹果意味着“枯燥且乏味”的巴菲特至少没有跑输特斯拉。这是个简单的算术题,若投资一成仓位在特斯拉上,特斯拉上涨十倍对于全部本金来说也只相当于涨了一倍,但四成仓位投资于苹果,苹果上涨5倍对于全部本金来说就是上涨了约两倍。更何况,这场大戏并未结束,特斯拉未来能否跑赢苹果尚不得而知。

无论从产品端还是股价来说,特斯拉这两年无疑更引人注目,而苹果的表现相对按部就班。但真正好的投资本身就是乏味的。对于顶尖投资者来说,投资与创业极其不同,创业追求的是激情四射,而投资追求的是夜夜安枕。正如索罗斯所言:“如果投资成了娱乐,如果你从中得到乐趣,那么你可能根本挣不到钱。真正的投资是乏味的。”

“乏味”可能才是投资中的真意

普通投资者喜欢热血沸腾地追逐一个又一个貌似无限可能的新风口,但成功的投资者却冷静长期持有自己钟情的个股。数年如一日持有一只股票会是什么感觉?正常的回答可能都是“乏味”,但“乏味”也可能是投资中的真意,它意味着本金的安全,而厌恶风险是所有投资大师的共同特征。

成熟的投资者极其相似。在2016年,北欧最大银行Nordea Bank的股票投资负责人纳斯曾说过,“苹果已经是一个乏味公司,股票风险不大,可以买入。”而巴菲特也正是在2016年开始买入苹果的。

对于老谋深算的巴菲特来说,这是一场胜算很高的投资,这场投资布局表现出了顶尖投资人的智慧。数据显示,苹果2016年的市值为6000多亿美元,而苹果公司账上的现金及现金等价物和短期投资高达671亿美元,苹果2016年的营业利润为460亿美元,这意味着当时苹果市值扣除了现金后所对应的动态市盈率仅为8倍。

苹果股票在2016年的表现并不算出色, iPhone及新款Macbook Pro问题频出,营收及利润在2016财年的四季度更是出现了15年来的首次同比下滑。但巴菲特却看中了苹果品牌的沉淀下来的力量,他声称“人们宁愿放弃一辆35000美元的车也不会放弃自己的苹果手机。”

这正说明了,普通投资者总是对短期扰动因素给予较高权重,而成功投资者却能穿透信息干扰看到了一家企业长期竞争力的本质。

苹果正是一面镜子,照出了巴菲特的投资观:格雷厄姆式的低价格 费雪式的好公司。事实上,只有当市场将一只股票打上“乏味”的标签,低价格才能产生。当低价与好公司相结合时,投资就迎来击球的“甜蜜区”,难怪巴菲特将苹果一直买到了四成以上的仓位。

碳减排和新能源汽车的前景令人心动,特斯拉的产品的确炫酷,但特斯拉并不符合巴菲特的投资标准。用巴菲特搭档芒格的话来说,“不知道比特币达到5万美元更疯狂,还是特斯拉达到1万亿美元的市值更疯狂。”

段永平对特斯拉也曾说得更直白:“我认为一家公司不诚信的话,我就不碰了,比如特斯拉。”在段永平看来,买一只股票往往要很多理由,不买往往一两个理由就够了。

商报君精选

等你来pick→

做记者是一种怎样的体验?深圳商报/读创邀你“当”记者

上亿人观看,中国战队EDG夺冠!每个队员获赠一套房?背后老板是…

拆个快递,健康码黄了?“双11”收包裹千万注意…

决战太空!全球最有钱两个男人,竞相入局这一新赛道

责编 朱峰

监制 汪波

校审 孙世建