行业深度系列

1.防火墙龙头,技术优势明显

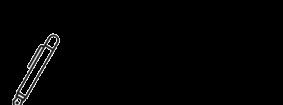

1.1.持续产品创新,荣获多项行业荣誉

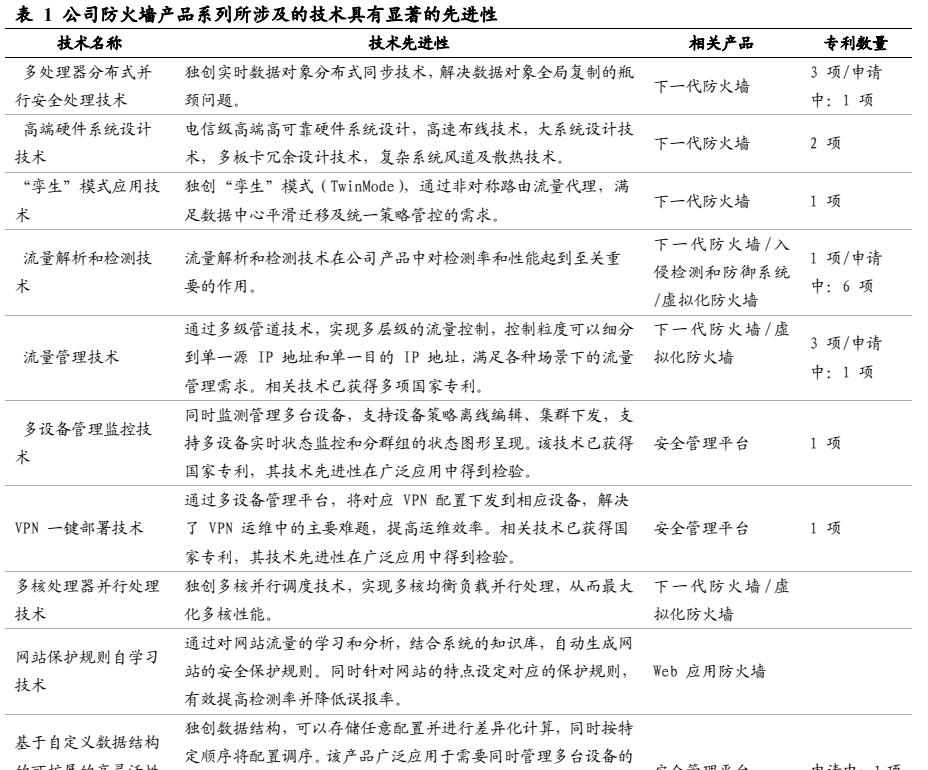

山石网科是中国网络安全龙头公司之一,在中国和海外均设有研发中心。围绕着支撑用户“可持续安全运营”的技术理念,山石网科自成立以来研发投入多年占比超过27%,并掌握21项自主研发核心技术,申请百余项国内外专利。公司迄今已为金融、政府、运营商、互联网、教育、医疗卫生等行业,覆盖50多个国家和地区,累计超过20,000家用户提供产品服务,高效稳定支撑客户业务的可持续安全运营工作。山石网科在苏州、北京和美国硅谷均设有研发中心,于2013年、2016年和2019年成功申报国家高新技术企业。

公司防火墙技术优势明显,在第三方排名中名列前茅。山石网科的防火墙产品持续得到国内外市场认可,已经八年获得Gartner《网络安全技术成熟度曲线报告》推荐,成为报告中全球仅有的8家、国内仅有的2家网络防火墙代表性厂商之一;连续七年入选国际权威分析机构Gartner的“网络防火墙类魔力象限”,并在2020年的技术前瞻性维度上全球排名第六,国内厂商排名第一;连续六年被Gartner评选为亚太区企业级防火墙全球性厂商;连续两年成为全球仅有的5家获评Gartner Peer Insights网络防火墙“客户之选”称号的厂商之一,客户评分高居全球前三;连续两年成为中国唯一入选《NDR全球市场指南》(《NTA全球市场指南》)的网络安全厂商。同时,山石网科也得到了阿里云、AWS、华为、中兴、微软、VMware、腾讯云等厂商的认可,成为其重要的网络安全合作伙伴。

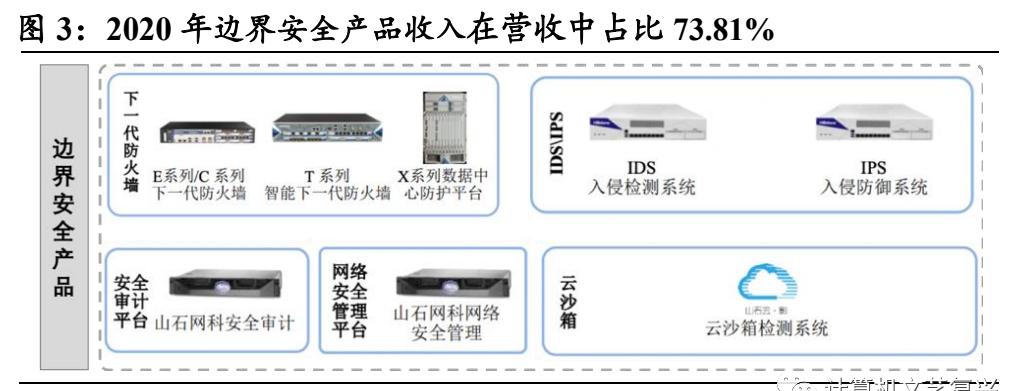

1.2.公司产品主要聚焦于边界安全领域

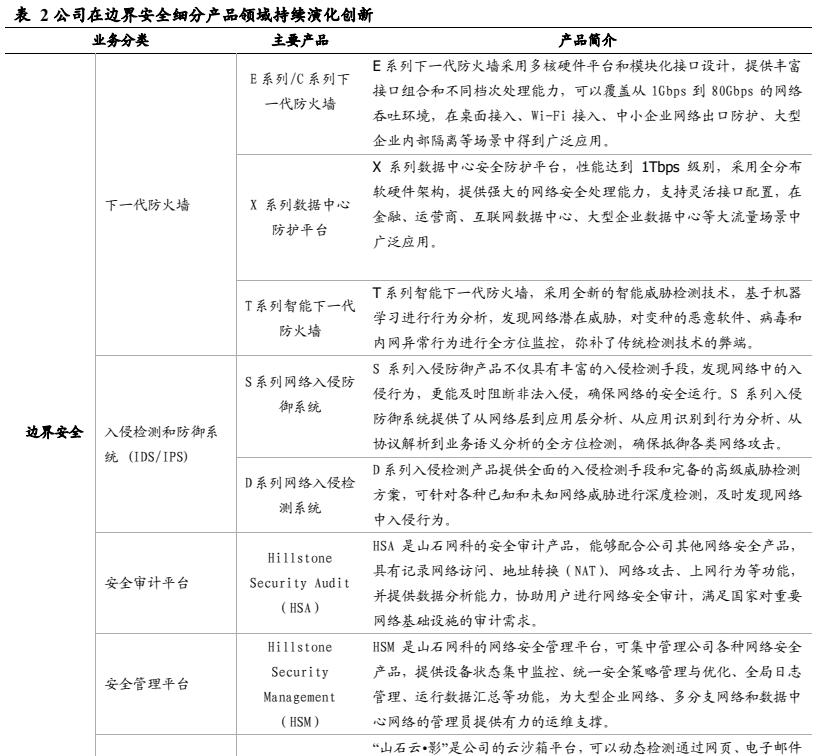

公司常年深耕于防火墙领域,相关产品收入占比较高。目前,公司的整个产品线体系已经覆盖了网络安全行业的主要细分赛道,产品覆盖了安全设备、安全软件以及安全服务领域。2020年,边界安全产品在公司收入中占比为73.81%,在2019年占比86%的基础上有所减少。2021年上半年,公司边界安全业务实现收入2.07亿元,同比增长16.27%,占公司主营业务收入比重由2020年同期的80.76%下降至70.66%。

不同应用场景的防火墙产品矩阵逐步丰富。公司面向运营商5G应用场景规划了新一代数据中心防火墙,显著提升其性价比的同时,也增强了数据中心防火墙在运营商、大型集团集采入围的竞争力;公司规划并研发多款基于国产关键元器件和国产操作系统的下一代防火墙和IPS产品,进一步丰富了信创领域边界安全产品的布局。

公司防火墙解决方案覆盖初级及中高端市场。公司2021年发布了A系列桌面级硬件平台A200和中高端硬件平台A5500、A5800,A200是为中小型企业设计开发的新一代的桌面型防火墙,中高端防火墙A5500、A5800具备硬件前后通风设计、高密度网络接口、卓越的应用层防护性能、高级的威胁防护能力、大容量本地存储,可选配硬盘等优势。

持续优化产品性能,提升智能化防御能力。防火墙软件StoneOS 5.5R8F版本保持持续迭代更新,演进方式包括构建山石云数据库、自研僵尸网络防御AI引擎以及与360合作导入安全能力等方式,该方式均提升了解决网络安全威胁的能力。

公司持续强化从硬件到软件的全系统自主设计研发能力,进一步巩固了市场地位。公司技术产品能够满足硬件系统对硬件系统架构设计能力、复杂系统散热以及高速布线等领域的高要求,公司自主设计从低端到高端的全系列硬件系统的背板带宽可达7Tbps。公司线上发布的数字世界的“疫情”防控体系——防火墙软件版StoneOS 5.5R9,实现了300个功能特性的全面升级,赋能企业可持续安全运营,形成了应对数字世界新挑战的方法,打造了三重安全体系——首先是以身份为核心,建立基于动态最小授权策略的零信任安全防控框架;其次实现了多维检测、精准分析、联动响应、情报赋能的智能威胁治理框架;最后建立了弹性扩展、业务自适应的数据生命周期安全治理框架。

1.3.股权分布均匀,股权激励效果明显

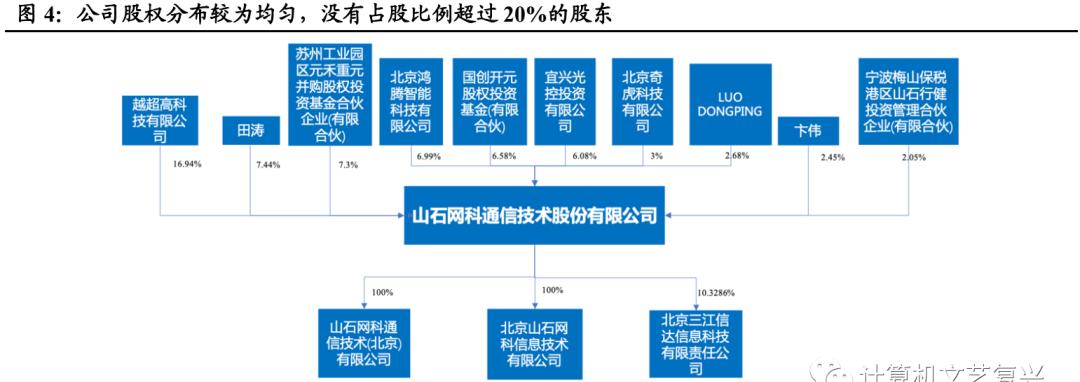

公司无占股20%以上股东,股权分布较为均匀,无实际控制人,占股5%以上的股东总共有6位。公司董事、监事、高级管理人员以及核心技术人员多数毕业于国内外知名高校,技术底蕴深厚、专业经验丰富,公司研发人员占比约32%,硕士及以上人员比例为42%,且重要人员构成稳定,未发生重大变化。公司股权激励对公司员工产生了较好的激励作用,股权激励前后公司的整体经营状况良好,营业收入、净利润均有较大增长,且股权激励未对公司控制权产生影响。

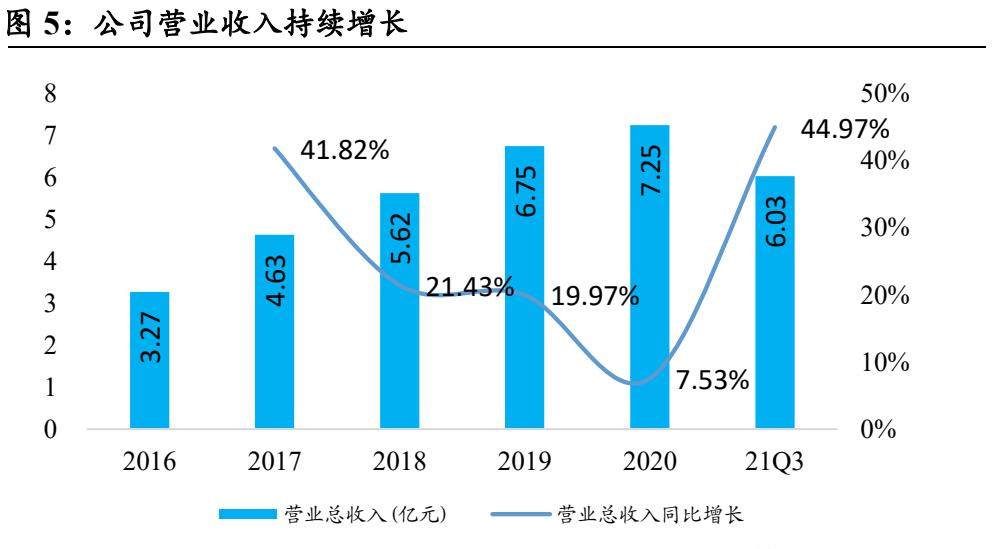

1.4.主营业务稳定增长

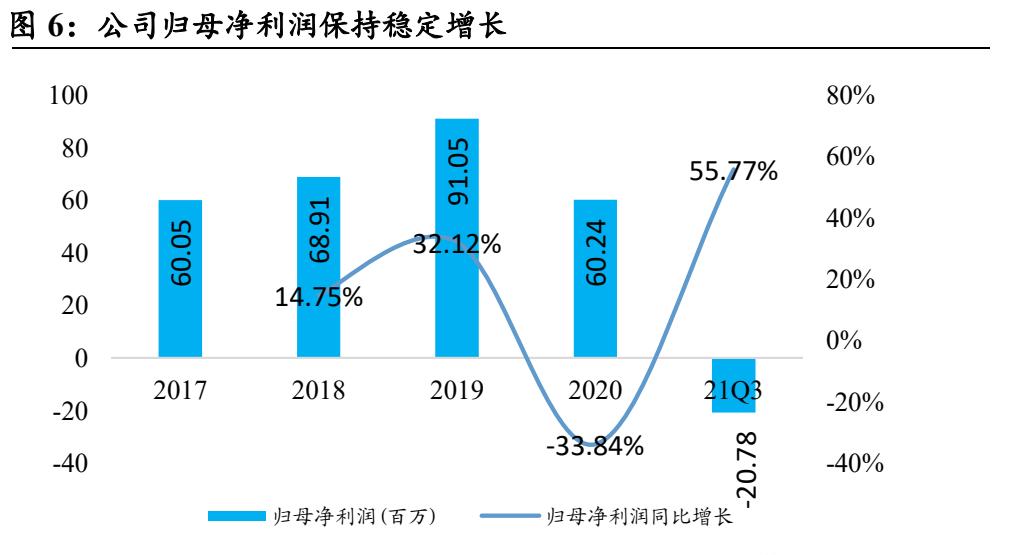

公司近五年来收入稳定增长。2021年初至第三季度止,公司营业收入6.03亿元,同比增长44.97%,归母净利润为-0.2亿元,归母净利润为负与收入的季节性有关。

1.5.直销 渠道体系提升销售覆盖面

公司采用并延续直销和渠道代理销售相结合并以渠道代理为主的销售模式,在销售体系内部形成了“区域 行业 业务群”的三维互锁机制,与行业、业务群共同建立落地区域,通过区域性、行业性项目的计划,形成了战略行业与孵化行业的全国布局。公司以省会城市为中心建立渠道产品分销支点,然后覆盖到地级市的范围,并与当地渠道合作伙伴建立互助体系,积极响应1400多家渠道合作商对业务场景的诉求,并持续加强渠道商技术人才的培育,提升渠道代理商自主产单能力。

2.网安政策持续加码,新技术领域催生网安新赛道

2.1. 网络安全是数字产业的重要组成部分

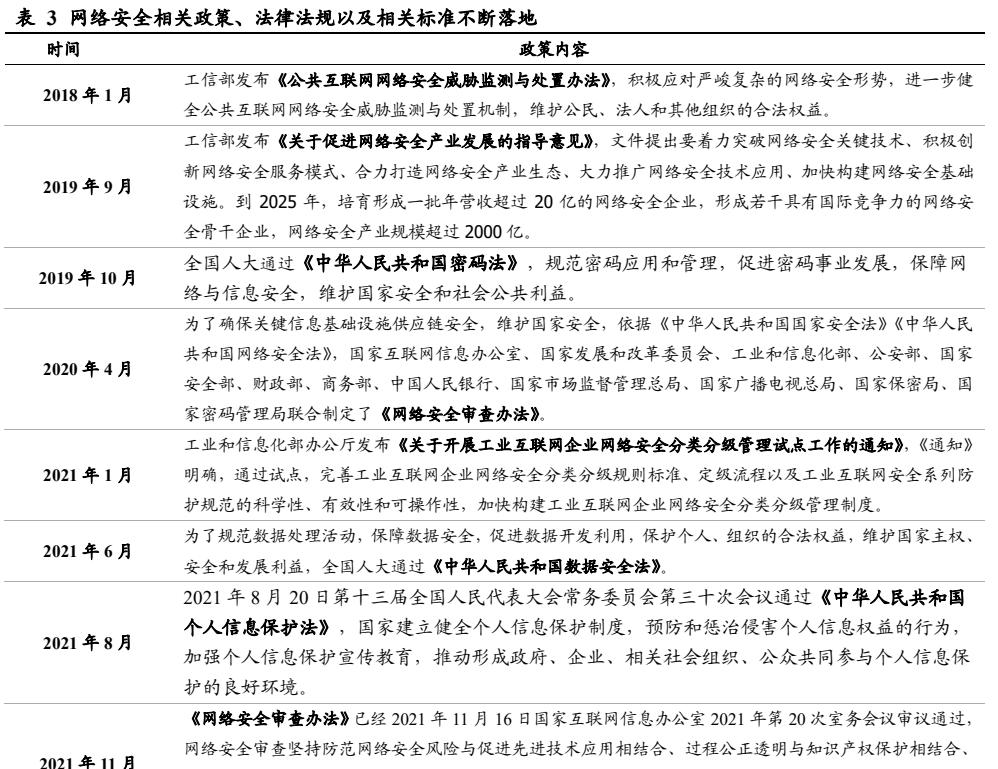

国家高度重视网络安全产业发展。“十四五”规划明确强调“培育壮大人工智能、大数据、区块链、云计算、网络安全等新兴数字产业”和“提升网络安全产业综合竞争力”。“十四五”规划全文中14次提到网络安全,网络安全作为国家战略性新兴产业,对国家的数字化战略至关重要。2021年国家有关单位密集发布了多项专项政策,显示了国家对网络安全法律法规体系的重视,这对加速网络安全产业的良性长久发展奠定了规则基调。

网络安全法律法规不断落地,推动行业稳定增长。2019年12月,网络安全等保2.0相关国家标准开始实施,此举为网络安全等级保护制度落地提供了标准依据;2020年,《中华人民共和国密码法》正式发布施行,规范了密码技术产业化使用的行为准则;《数据安全法》、《个人信息保护法》等法律的出台加强了数据要素的合理使用,数据作为新生产要素的重要组成部分,其安全法规的出台将极大催生数据安全市场的新发展态势;《关键信息基础安全保护条例》也明确了网络安全在信息化建设过程中的安全支撑作用,信息化建设的安全运营需求将成为网安市场的新增长点。

2.2. 网络安全市场规模稳定增长

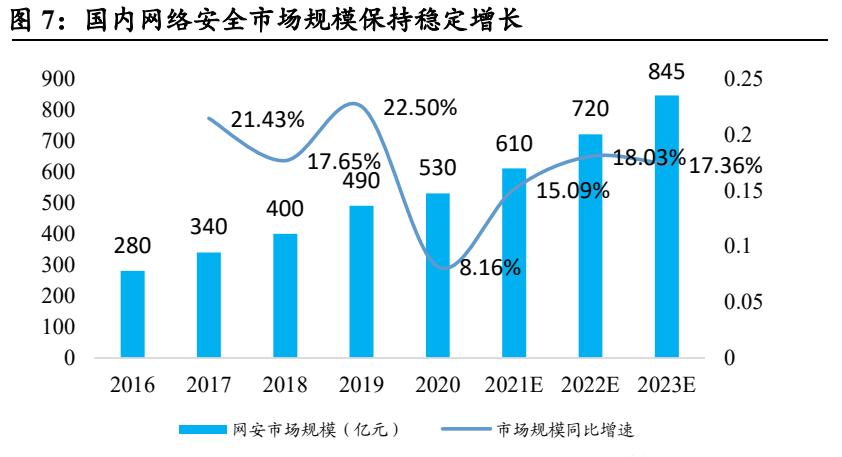

海内外网安市场均保持稳定增长。从全球范围来看,根据IDC预测,全球网络安全相关硬件、软件、服务总投资规模将在2025年突破2000亿美元,在2021-2025的五年预测期内的年复合增长率约9.4%。从国内来看,随着近年来各项政策、法律法规和标准的颁布,整体国内网络安全市场发展环境逐渐明朗,在政策和市场的双因素联合促动下,国内网络安全市场增速将触底回升(疫情2020年对行业有负面影响),预计到2023年网络安全市场将超过800亿元。

2.3. 网络安全市场需求端强劲

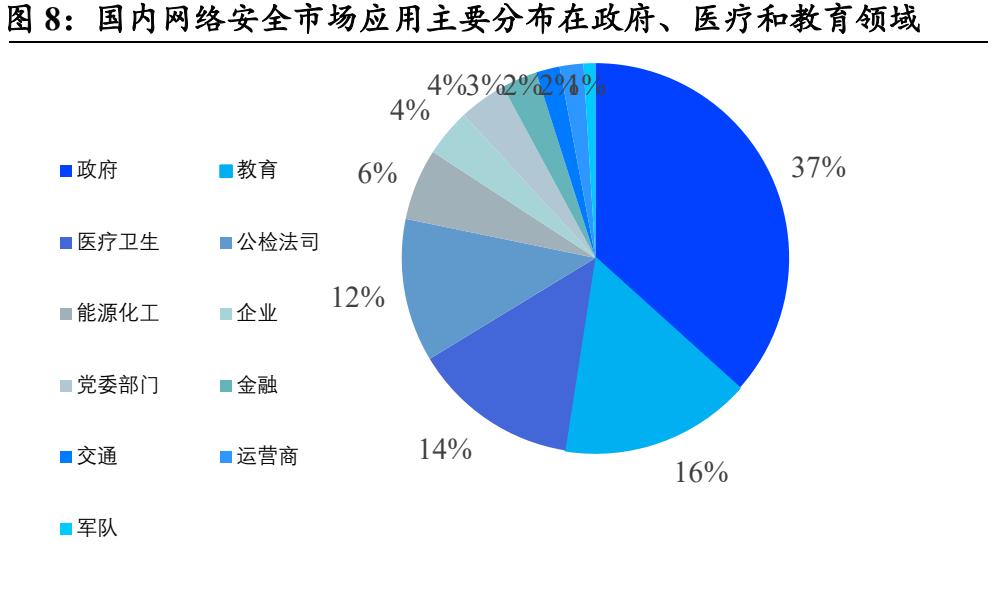

国产化和数据安全驱动行业增长。从2020年网络安全市场应用的行业分布可以看出,网络安全市场有着显著的行业导向属性,政府、教育和医疗三大行业的网络安全市场占比接近70%。随着政府国产化替代以及信息化加速,作为网络安全市场下游的主要客户将持续释放需求。同时,随着数据安全法等法律法规的出台,考虑到不同行业对数据采集和管理的要求各异,因此将催生各行业定制化的安全产品开发需求,从而将促使部分行业的安全需求逐渐向细分方向发展,形成市场的又一新增长动力点。

网络安全与云市场融合推动云安全的高速增长。随着云计算市场规模的持续增长,企业上云、服务上云的趋势逐渐明朗化,传统安全架构也已无法满足当前需求,IDC统计显示,65%以上的企业将会重新部署专门面向云服务环境的安全产品,同时28%以上的企业将会升级已有安全体系来适应云环境的新的网络安全需要。另外,云原生以及零信任的技术应用价值逐渐被市场接受,但规模化采用云原生架构所带来的安全、可靠性问题也愈加严峻,从而安全产品也需快速迭代创新。

2.4. 新技术领域催化网络安全技术升级优化

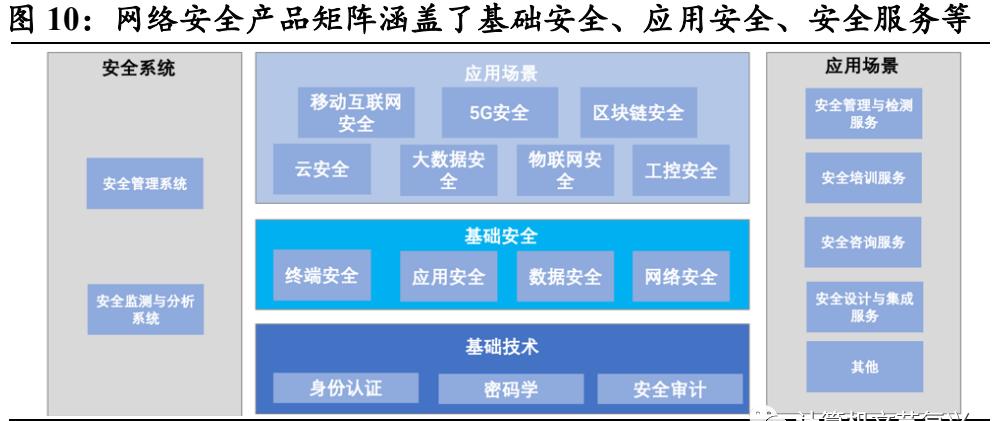

新技术发展推动网安产品不断迭代,产生新兴安全市场。国内网络安全市场按功能可分为基础安全领域(端点安全、数据安全、身份安全、安全管理等)、通用安全能力(零信任、数据安全治理威胁管理、开发安全等)、应用场景安全(云安全、工控安全、物联网安全等)以及相应的安全服务(安全方案集成、安全运维、渗透测试、应急响应等)。网络信息安全的目标及效果主要表现在系统的保密性、完整性、可用性和真实性,而以智能制造、云计算、物联网、区块链为代表的新型产业发展会产生新的安全风险点,例如,工业控制网中会产生控制协议篡改与拦截、非法远程控制、工控设备高危漏洞等风险,云计算中也会出现互联网入侵、应用攻击(云内向外、外向云内虚机)、DDoS 攻击,物联网和大数据领域也会出现非法访问与篡改、数据窃取与破坏等问题。

数据要素领域将催生新的安全技术要求。自动驾驶、区块链等新技术的商用将进一步催生隐私计算市场的兴起。随着国家对数据市场的管理收紧和立法,如何在共享利用数据的同时,保证数据隐私性、匿名性和数据价值分配将成为自动驾驶以及区块链等领域深度商用的前提基础,因此,网络安全产品如何结合可信计算、零知识证明、国密算法等密码学以及隐私计算技术来赋能自动驾驶、区块链等新业态,将成为接下来网安产品的新课题,例如,可将安全计算等算法嵌入芯片级产品,打造原生安全属性。同时,随着国家数字货币的普及,如何保证数字货币在多种环境下的网络支付安全,也将是网安行业发展的重要考虑点。

2.5. 行业竞争格局较为分散,未来集中度有望提升

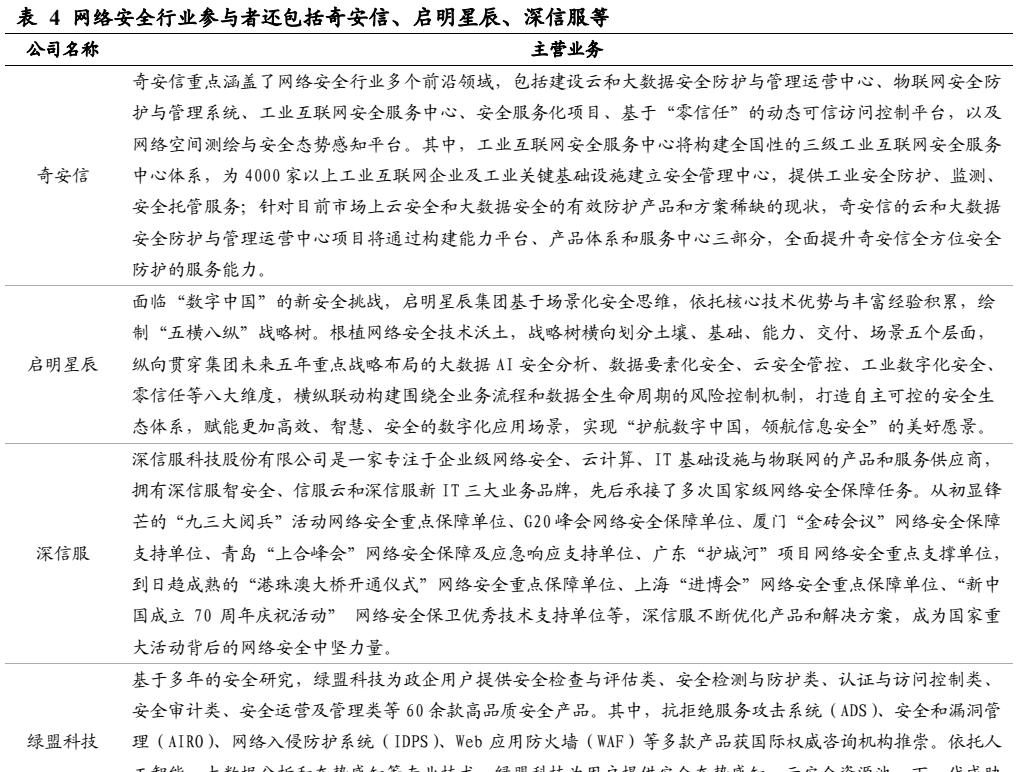

不管是海外还是国内,网络安全行业竞争格局都比较分散,未来集中度有望小幅提升。奇安信、启明星辰、深信服三家公司国内市场占有率均在6%左右。山石网科虽然在营收等指标上离行业头部公司有着一定的差距,但收入依然在高速增长。同时,公司在细分产品领域的壁垒较高,增长空间仍十分巨大。

3.逐步发力云安全,同时积极布局海外市场

3.1. 发力云安全

公司投入大量精力,布局云安全。公司逐步开始致力于发展云原生安全、云安全平台,公司全新发布了云安全管理平台山石云??池一体机、山石云铠容器安全防护系统等新品,打造多层次的且可覆盖私有云、公有云、FWaaS、多租户运营专有云、混合云等场景的云安全产品系列。公司的云安全产品收入占比有所增加,云安全产品占比从2019年的5.2%上升到2020年的6.4%。

公司微隔离产品解决行业痛点。随着传统业务上云趋势加速,原有的物理边界的消失给云管理平台的安全维护提出了新的挑战。公司的云安全微隔离可视化产品“山石云·格”解决了在云上部署点引流、安全处理性能弹性扩展和虚拟动态迁移支持等难点,既满足了云计算市场的新兴需求,又保持了竞争先发优势。

公司云原生的多维度容器安全防护系统技术、云计算环境FWaaS技术等具有显著的领先性。Gartner研究报告指出容器云面临比传统环境更复杂的威胁,而云原生的多维度容器安全防护系统技术有助于构建多维度防御引擎,全面防护针对容器基础平台、镜像、运行负载等的多种攻击;云计算环境FWaaS技术实现了NGFW虚拟系统与云管理平台的无缝对接,可以全自动按需部署高性能租户边界防火墙,解决了传统云计算环境租户边界网关性能差、延迟大、安全功能弱的问题。

3.2. 树立民族品牌,布局海外市场

依托自身基因和产品优势,公司将发力海外市场。公司将立足于“一带一路”政策导向,积极拓展国际市场,未来将进一步聚焦在南美、欧洲、东南亚市场,在掌握所在地的政策法规的前提下,推出满足不同国家地域的定制化、本地化产品。公司计划建设更完善的全球营销网络和服务支持体系,提高客户响应速度和服务质量。

网络安全相关报告

1. 为什么网络安全公司很难把渠道做好?| 产业调研

2. 甲方怎么看网络安全行业?| 产业调研

3. 海外网络安全和云计算大厂发展趋势(百页PPT)

4. 专家眼中疫情对网络安全行业的影响 | 产业调研

5. 网络安全公司的渠道战争已经打响

6. 为什么教育和医疗行业未来两年是网安公司必争之地?| 产业调研

7. 从网安龙头公司看渠道建设细节 | 产业调研

8. 一文读懂城市安全运营 | 产业调研

9. 读完此文,你还觉得启明星辰佛系吗?

10. 安恒信息:我们心目中的未来大白马

11. 安恒信息:高质量的高增长,难能可贵

12. 绿盟科技:有一种上车机会叫低于预期(深度)

13. 态势感知行业还能高速增长多久?

14.南洋股份:防火墙之王,战略股东引发质变

15.中国网络安全行业细分领域IDC数据大汇总

16.网络安全产品从入门到精通

17.海外专题:寻找中国网络安全公司中的Palo Alto(深度)

18. 奇安信基本面及虎符生态战略解密(30页PPT)

19. 迪普科技:中国应用交付产业的希望(深度)

20.为什么网络安全公司纷纷布局EDR(深度)

21.奇安信:六年磨剑,登顶江湖(深度)

22.Zscaler:云安全服务与接入领头羊(30页PPT)

23.Okta:身份认证独角兽(深度)

24.产业调研:寻找中国OKTA

25.深信服:SASE蓝海中的耀眼新星(深度)

26.奇安信:高增长的背后,探究网安龙头的成长密码(深度)

27.如何理解深信服的核心竞争力?

28.如何研究一家网络安全公司?

29.拥抱网络安全的小波段和大时代

30.奇安信:创新业务实力强大,助推公司成为全球网安龙头(深度)

31.产业调研:飞塔是个神奇的公司

32.产业调研:海外专家怎么看云计算和网络安全?

33.数据安全法带来的一些变化

34.产业调研:等保测评升级,网安行业需求大提升

35.产业调研:甲方视角下的网安行业边际变化

36.产业调研:解密传说中的长亭科技

37.亚信安全:懂网又懂云的网络安全公司(60页PPT)

38.从奇安信中报看新赛道布局的重要性

39.《个人信息保护法》落地,网安行业变天了

40.绿盟科技:励精图治,继往开来(深度)

41.网安公司三季报分化之谜

42.深信服:重构防火墙,用意深远

43.读完Fortinet三季报,我对网安行业又有了信心(附纪要)

44.Palantir:野心贼大,想做世界的创新引擎(附纪要)

45.从Crowdstrike看中国网安公司发展方向

46.为什么中国没有真正的云安全公司?

47.产业调研:传统网络安全公司面临的困境——温水煮青蛙

48.产业调研:数据安全吹得很热,未来如何落地?

49.产业调研:威努特董事长谈工控安全

50.产业调研:再论数据安全

51.绿盟科技:业绩预告验证景气度,网安行业不悲观

– end –

欢迎加入产业交流群!

欢迎所有对计算机产业研究和投资感兴趣的盆友(包括云计算、网络安全、医疗IT、金融科技、人工智能、自动驾驶等)后台留言加入我们的产业交流群。我们的目标是建立系统的计算机产业研究框架,提高整个A股的IT行业研究水平,减少韭菜数量,普度众生。

法律声明